RESOLUCIÓN Miscelánea Fiscal para 2019 y sus

anexos 1 y 1-A.

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos

Mexicanos.- SHCP.- Secretaría de Hacienda y Crédito Público.- Servicio de Administración

Tributaria.

Resolución Miscelánea Fiscal para 2019

Con fundamento en los artículos 16 y 31

de la Ley Orgánica de la Administración Pública Federal, 33, fracción I, inciso

g) del Código Fiscal de la Federación, 14, fracción III de la Ley del Servicio de

Administración Tributaria y 8, primer párrafo del Reglamento Interior del Servicio

de Administración Tributaria, y

Considerando

Que de conformidad con el artículo 33,

fracción I, inciso g) del Código Fiscal de la Federación, las resoluciones que establecen

disposiciones de carácter general se publicarán anualmente, agrupándolas de manera

que faciliten su conocimiento por parte de los contribuyentes.

Que en esta Resolución se agrupan aquellas

disposiciones de carácter general aplicables a impuestos, productos, aprovechamientos,

contribuciones de mejoras y derechos federales, excepto a los relacionados con el

comercio exterior, y que para fines de identificación y por el tipo de leyes que

abarca, es conocida como la Resolución Miscelánea Fiscal.

Que es necesario expedir las disposiciones

generales que permitan a los contribuyentes cumplir con sus obligaciones fiscales

en forma oportuna y adecuada, por lo cual el Servicio de Administración Tributaria

expide la siguiente:

Resolución Miscelánea Fiscal para 2019

Objeto de la Resolución

El objeto de esta Resolución es el publicar

anualmente, agrupar y facilitar el conocimiento de las reglas generales dictadas

por las autoridades fiscales en materia de impuestos, productos, aprovechamientos,

contribuciones de mejoras y derechos federales, excepto los de comercio exterior.

Glosario

Para efectos de esta Resolución se entenderá,

en singular o plural, por:

1. AGAFF, a la Administración General de Auditoría Fiscal Federal y por ADAF,

la Administración Desconcentrada de Auditoría Fiscal.

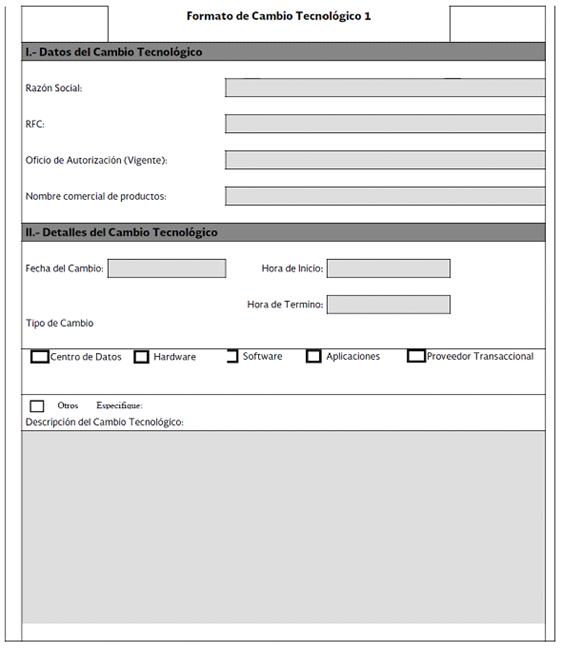

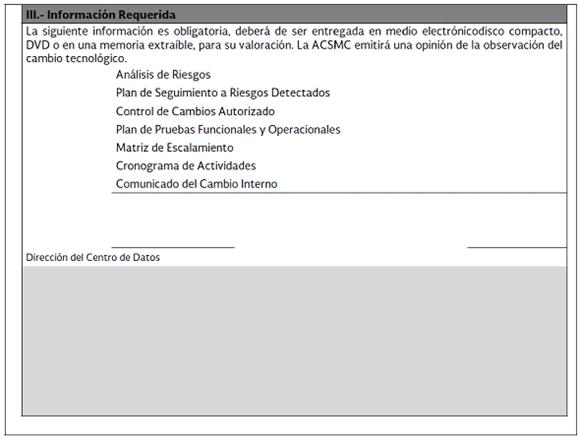

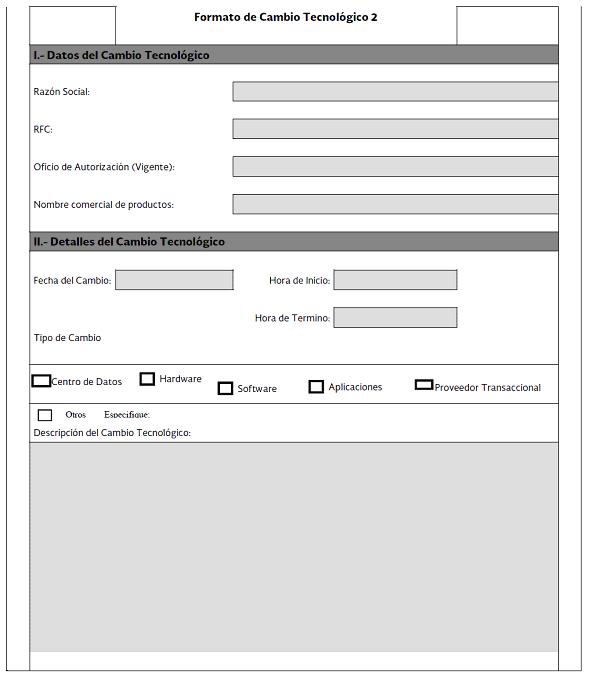

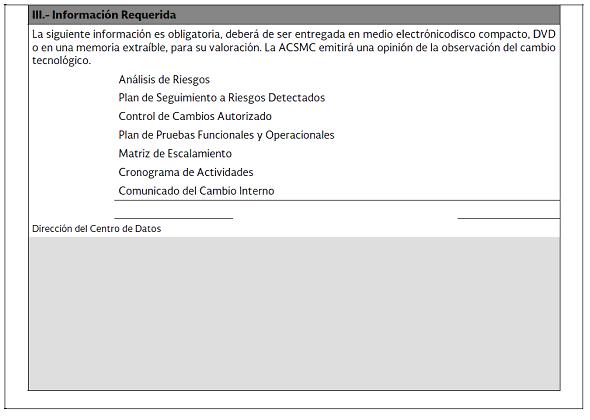

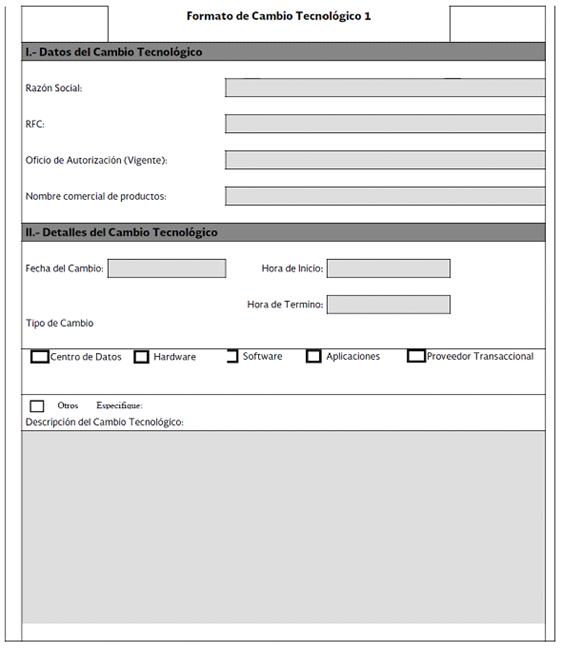

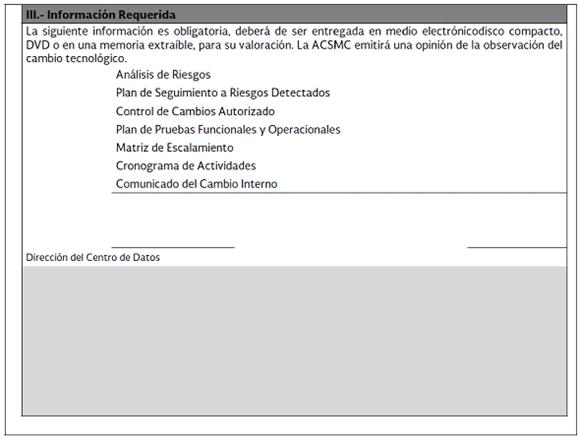

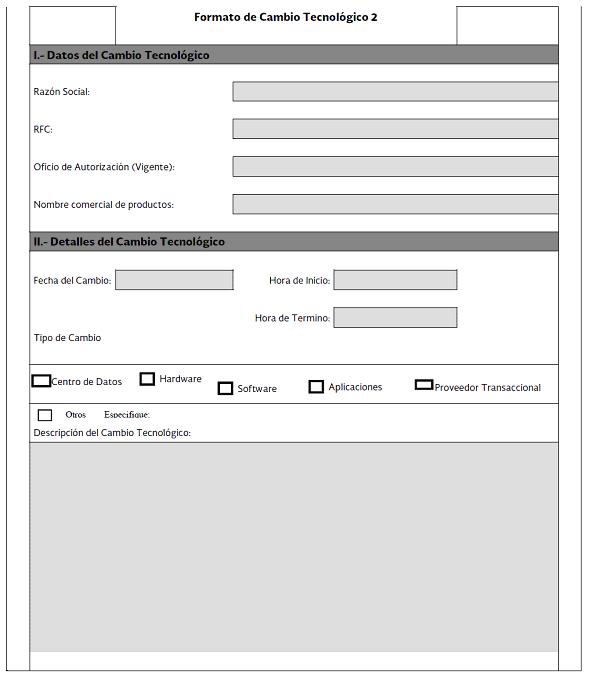

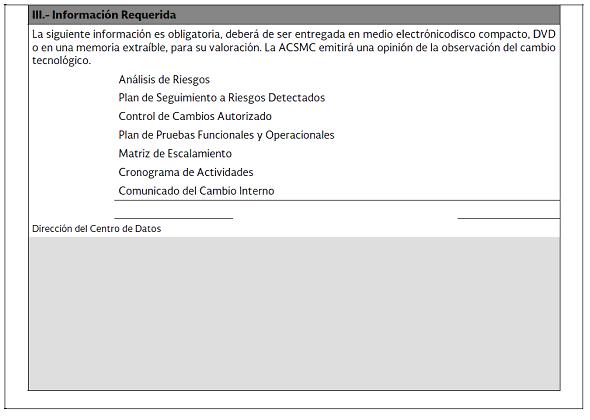

2. AGCTI, a la Administración General de Comunicaciones y Tecnologías de la

Información. Por ACSMC a la Administración Central de Seguridad, Monitoreo y Control.

3. AGGC, a la Administración General de Grandes Contribuyentes, por ACFGCD,

Administración Central de Fiscalización a Grandes Contribuyentes Diversos, por ACFI,

a la Administración Central de Fiscalización Internacional, por ACFPT, a la Administración

Central de Fiscalización de Precios de Transferencia, por ACAJNGC, a la Administración

Central de Apoyo Jurídico y Normatividad de Grandes Contribuyentes, por ACPPFGC,

a la Administración Central de Planeación y Programación de Fiscalización a Grandes

Contribuyentes y por ACAJNI, a la Administración Central de Apoyo Jurídico y Normatividad

Internacional.

4. AGH,

a la Administración General de Hidrocarburos, por ACPPH, a la Administración Central

de Planeación y Programación de Hidrocarburos, por ACVH, a la Administración Central

de Verificación de Hidrocarburos, por ACAJNH, a la Administración Central de Apoyo

Jurídico y Normatividad de Hidrocarburos y por ACCH a la Administración Central

de lo Contencioso de Hidrocarburos.

5. AGJ, a la Administración General Jurídica, por ADJ, a la Administración Desconcentrada

Jurídica y por la ACNII, a la Administración Central de Normatividad en Impuestos

Internos.

6. AGR, a la Administración General de Recaudación y por ADR, a la Administración

Desconcentrada de Recaudación.

7. AGSC, a la Administración General de Servicios al Contribuyente y por ADSC,

a la Administración Desconcentrada de Servicios al Contribuyente y por ACGSTME,

la Administración Central de Gestión de Servicios y Trámites con Medios Electrónicos.

8. CESD, el certificado especial de sello digital.

9. CFDI, el Comprobante Fiscal Digital por Internet o Factura Electrónica.

10. CFF, el Código Fiscal de la Federación.

11. Contraseña, a la Clave de Identificación Electrónica Confidencial Fortalecida.

12. CLABE,

la Clave Bancaria Estandarizada a 18 dígitos.

13. CONAGUA,

la Comisión Nacional del Agua.

14. CONSAR, la Comisión Nacional del Sistema de Ahorro

para el Retiro.

15. CSD, el certificado de sello digital.

16. CURP, la Clave Única de Registro de Población a 18 posiciones.

17. DeclaraNOT, la Declaración Informativa de Notarios Públicos y demás Fedatarios.

18. DIEMSE, la Declaración Informativa de Empresas

Manufactureras, Maquiladoras y de Servicios de Exportación.

19. DIM, la Declaración Informativa Múltiple.

20. DIOT, la Declaración Informativa de Operaciones con Terceros.

21. DOF, el Diario Oficial de la Federación.

22. DPA’s, los derechos, productos y aprovechamientos.

23. Escrito libre, aquél que reúne los requisitos establecidos por el artículo

18 del CFF.

24. FATCA, Foreign Account

Tax Compliance Act.

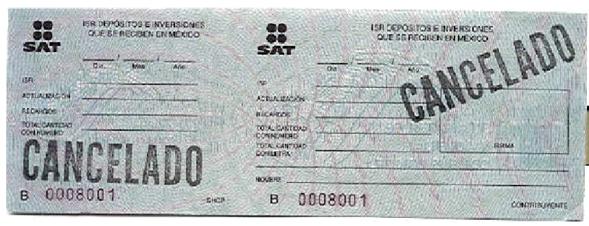

25. FCF, el Formato para pago de contribuciones federales.

26. FED, Formato Electrónico de Devoluciones.

27. e.firma, el certificado de la Firma Electrónica Avanzada.

28. FMP, el Fondo Mexicano del Petróleo para la Estabilización y el Desarrollo.

29. IAEEH, el impuesto por la actividad de exploración y extracción de hidrocarburos.

30. IDE,

el impuesto a los depósitos en efectivo.

31. IEPS,

el impuesto especial sobre producción y servicios.

32. IMSS,

el Instituto Mexicano del Seguro Social.

33. INM,

el Instituto Nacional de Migración.

34. INPC,

el Índice Nacional de Precios al Consumidor.

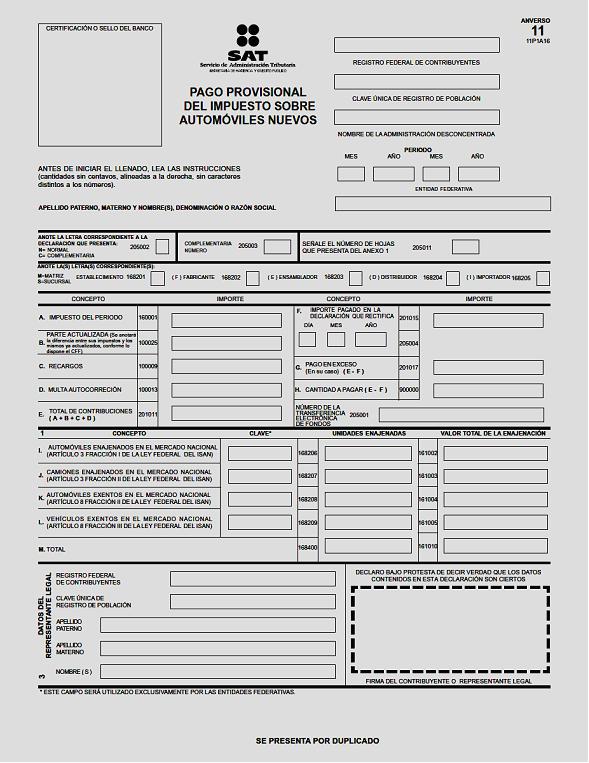

35. ISAN,

el impuesto sobre automóviles nuevos.

36. ISR,

el impuesto sobre la renta.

37. ISSSTE, el Instituto de Seguridad y Servicios Sociales de los Trabajadores

del Estado.

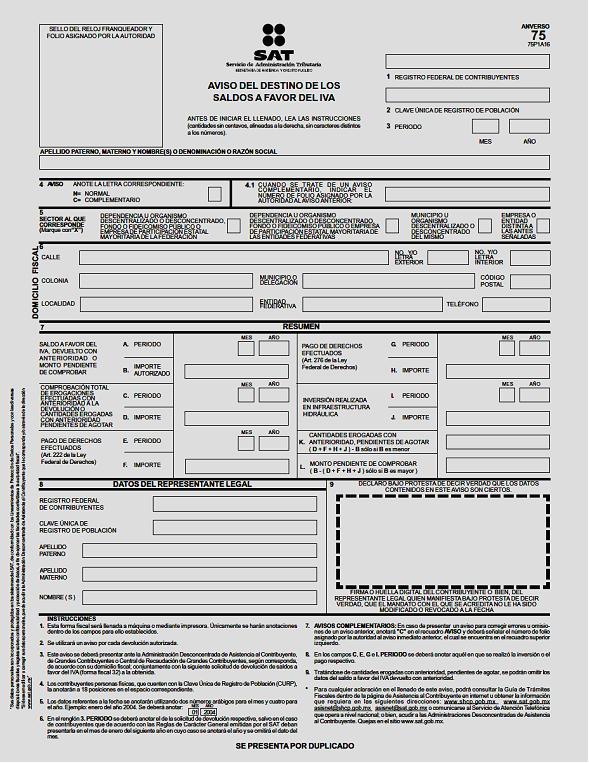

38. IVA,

el impuesto al valor agregado.

39. Portal

del SAT y de la Secretaría, www.sat.gob.mx y www.shcp.gob.mx, respectivamente.

40. LFD,

la Ley Federal de Derechos.

41. LIF, la Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2019.

42. LISH, la Ley de Ingresos sobre Hidrocarburos.

43. OCDE, la Organización para la Cooperación y el Desarrollo Económicos.

44. PENSIONISSSTE, al Fondo Nacional de Pensiones de los Trabajadores al Servicio

del Estado.

45. PCECFDI, el proveedor de certificación de expedición de Comprobante Fiscal

Digital por Internet.

46. PCGCFDISP, el proveedor de certificación y generación de Comprobante Fiscal

Digital por Internet para el Sector Primario.

47. RFA, la Resolución de Facilidades Administrativas para los sectores de contribuyentes

que en la misma se señalan.

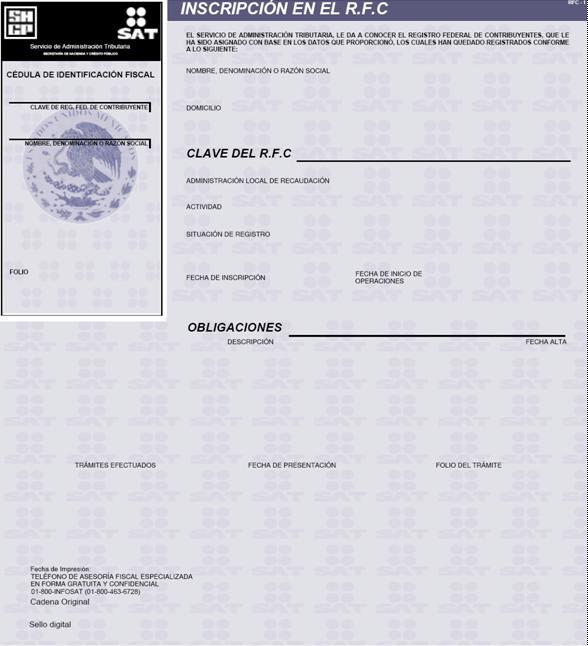

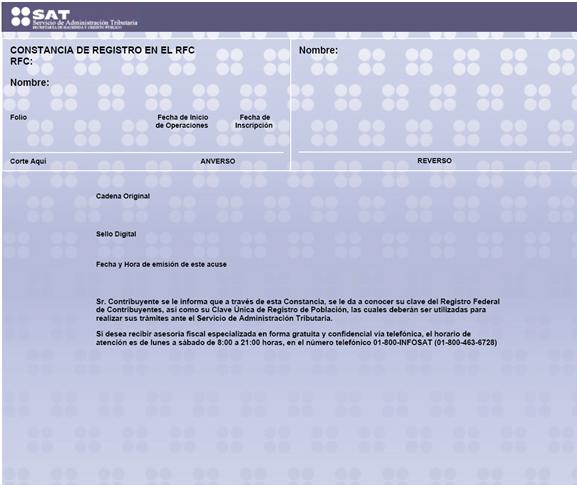

48. RFC, el Registro Federal de Contribuyentes.

49. RIF, el Régimen de Incorporación Fiscal.

50. RMF, la Resolución Miscelánea Fiscal.

51. SAE, el Servicio de Administración y Enajenación

de Bienes.

52. SAT, el Servicio de Administración Tributaria y

por RISAT, el Reglamento Interior del Servicio de Administración Tributaria.

53. Secretaría, la Secretaría de Hacienda y Crédito

Público.

54. SENEAM, los Servicios a la Navegación en el Espacio

Aéreo Mexicano.

55. SIPRED, el Sistema de Presentación del Dictamen

de estados financieros para efectos fiscales.

56. SIRALAB, el Sistema de Recepción de Análisis de

Laboratorios.

57. SOCAP, la Sociedad Cooperativa de Ahorro y Préstamo.

58. TESOFE, la Tesorería de la Federación.

59. UDI, la Unidad de Inversión.

60. UMA, a la Unidad de Medida y Actualización.

Salvo

señalamiento expreso en contrario, cuando se señale algún número de una regla o

anexo se entenderán referidos a las reglas o anexos de la presente Resolución. Asimismo

por Portal del SAT se entenderá el Portal de trámites y servicios, así como el buzón

tributario.

Los

epígrafes, así como cualquier referencia a la legislación aplicable que aparece

al final de cada regla son meramente ilustrativos y no confieren derecho alguno.

Contenido

Título

1. Disposiciones generales

2. Código Fiscal de la Federación

Capítulo 2.1. Disposiciones generales

Capítulo 2.2. De los medios electrónicos

Capítulo 2.3. Devoluciones y compensaciones

Capítulo 2.4. De la inscripción

en el RFC

Capítulo 2.5. De los avisos en

el RFC

Capítulo 2.6. De los controles

volumétricos, de los certificados y de los dictámenes de laboratorio aplicables

a hidrocarburos y petrolíferos

Sección 2.6.1. Disposiciones

generales

Sección 2.6.2. De los proveedores

autorizados en materia de controles volumétricos de hidrocarburos y petrolíferos

Capítulo 2.7. De los Comprobantes

Fiscales Digitales por Internet o Factura Electrónica

Sección 2.7.1. Disposiciones generales

Sección 2.7.2. De los Proveedores de Certificación de

CFDI

Sección 2.7.3. De la expedición de CFDI por las ventas realizadas

por personas físicas del sector primario; arrendadores de bienes inmuebles, propietarios

o titulares que afecten terrenos, bienes o derechos incluyendo derechos reales,

ejidales o comunales; mineros, artesanos, enajenantes de vehículos usados, desperdicios industrializables, obras de

artes plásticas y antigüedades, por los adquirentes de sus bienes

Sección

2.7.4. De los proveedores de certificación

y generación de CFDI para el sector primario

Sección

2.7.5. De la expedición de CFDI

por concepto de nómina y otras retenciones

Sección 2.7.6. De las facilidades de comprobación para asociaciones

de intérpretes y actores, sindicatos de trabajadores de la música y sociedades de

gestión colectiva constituidas de acuerdo con la Ley Federal del Derecho de Autor

Capítulo 2.8. Contabilidad, declaraciones

y avisos

Sección 2.8.1. Disposiciones generales

Sección 2.8.2. De los proveedores de certificación de recepción

de documentos digitales

Sección 2.8.3. Opción de presentación

de declaraciones anuales de personas físicas

Sección 2.8.4. DIM vía Internet

y por medios magnéticos

Sección 2.8.5. Presentación de

declaraciones de pagos provisionales, definitivos y del ejercicio vía Internet de

personas físicas y morales

Sección 2.8.6. Presentación de

declaraciones complementarias para realizar pagos provisionales y definitivos

Sección 2.8.7. Del pago de derechos,

productos y aprovechamientos vía Internet y ventanilla bancaria

Sección 2.8.8. Del pago de DPA’s

a través del servicio de pago referenciado

Sección 2.8.9. Declaración Informativa

de Empresas Manufactureras, Maquiladoras y de Servicios de Exportación (DIEMSE)

Capítulo 2.9. Presentación de

declaraciones para realizar pagos provisionales, definitivos y del ejercicio de

personas físicas

Capítulo 2.10. Presentación de declaraciones

complementarias para realizar pagos provisionales, definitivos y del ejercicio

Capítulo 2.11. Del pago de DPA´s

vía Internet y ventanilla bancaria

Capítulo 2.12. De las facultades

de las autoridades fiscales

Capítulo 2.13. Dictamen de contador

público inscrito

Capítulo 2.14. Pago a plazos

Capítulo 2.15. De las notificaciones

y la garantía del interés fiscal

Capítulo 2.16. Del procedimiento

administrativo de ejecución

Capítulo 2.17. De las infracciones

y delitos fiscales

Capítulo 2.18. Del recurso de revocación

Capítulo 2.19. Información sobre la Situación Fiscal

Capítulo 2.20. De la celebración

de sorteos de lotería fiscal

Capítulo 2.21. De los Órganos Certificadores

3. Impuesto sobre la renta

Capítulo 3.1. Disposiciones generales

Capítulo 3.2. De los ingresos

Capítulo 3.3. De las deducciones

Sección 3.3.1. De las deducciones en general

Sección 3.3.2. De las inversiones

Sección 3.3.3. Del costo de lo vendido

Capítulo 3.4. Del ajuste por inflación

Capítulo 3.5. De las Instituciones de Crédito, de Seguros

y Fianzas, de los Almacenes Generales de Depósito, Arrendadoras Financieras, Uniones

de Crédito y Fondos de Inversión

Capítulo 3.6. Del Régimen opcional para grupos de

sociedades

Capítulo 3.7. De los Coordinados

Capítulo

3.8. Del Régimen de actividades

agrícolas, ganaderas, silvícolas y pesqueras

Capítulo 3.9. De las obligaciones de las personas morales

Sección 3.9.1.

De los ajustes de precios de transferencia

Capítulo 3.10. Del régimen de las personas morales con

fines no lucrativos

Capítulo 3.11. Disposiciones generales de las personas

físicas

Capítulo 3.12. De los ingresos por salarios y en general

por la prestación de un servicio personal subordinado

Capítulo 3.13. Del RIF

Capítulo 3.14. De los ingresos por arrendamiento y

en general por otorgar el uso o goce temporal de bienes inmuebles

Capítulo 3.15. De los ingresos por enajenación de bienes

Capítulo 3.16. De los ingresos por intereses

Capítulo

3.17. De la declaración anual

Capítulo 3.18. De los residentes en el extranjero con ingresos

provenientes de fuente de riqueza ubicada en territorio nacional

Capítulo 3.19. De los regímenes fiscales preferentes

Capítulo 3.20. De las empresas multinacionales

Capítulo 3.21. De los estímulos fiscales

Sección 3.21.1. Disposiciones generales

Sección 3.21.2. Del estímulo para quienes contraten adultos

mayores

Sección 3.21.3. De los fideicomisos dedicados a la adquisición

o construcción de inmuebles

Sección

3.21.4. De los fideicomisos de inversión

en capital de riesgo

Sección 3.21.5. De las sociedades cooperativas de producción

Sección 3.21.6. De la opción de acumulación de ingresos

por personas morales

Sección 3.21.7. De las cuentas personales para el ahorro

Capítulo 3.22. De los demás ingresos que obtengan las

personas físicas

Capítulo 3.23. De las disposiciones Transitorias de

la Ley del ISR

4. Impuesto al valor agregado

Capítulo 4.1. Disposiciones generales

Capítulo 4.2. De la enajenación

Capítulo 4.3. De la prestación de servicios

Capítulo 4.4. De la importación de bienes y servicios

Capítulo 4.5. De las obligaciones de los contribuyentes

Capítulo 4.6. De la exportación de bienes y servicios

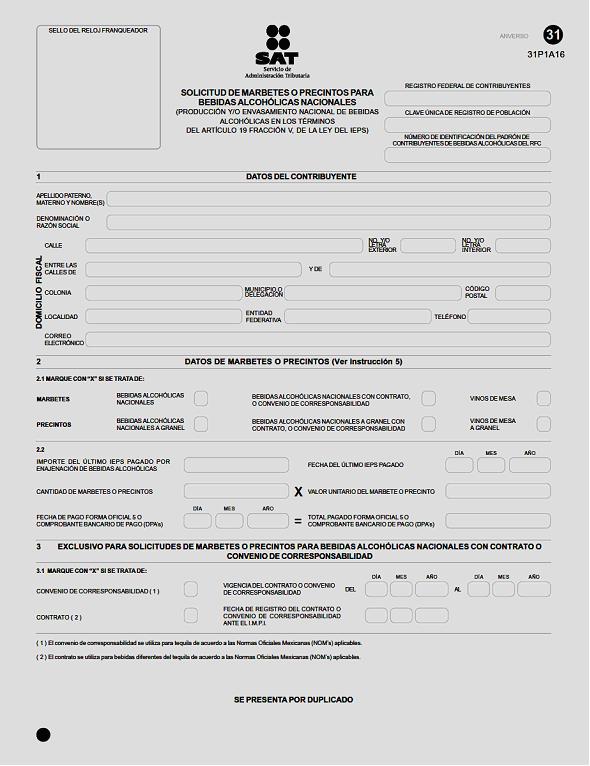

5. Impuesto especial sobre producción

y servicios

Capítulo 5.1. Disposiciones generales

Capítulo 5.2. De las obligaciones de los contribuyentes

Capítulo 5.3. De las facultades de las autoridades

6. Contribuciones de mejoras

7. Derechos

8. Impuesto sobre automóviles nuevos

9. Ley de Ingresos de la Federación

10. Ley de Ingresos sobre Hidrocarburos

11. De los Decretos, Circulares, Convenios y otras

disposiciones

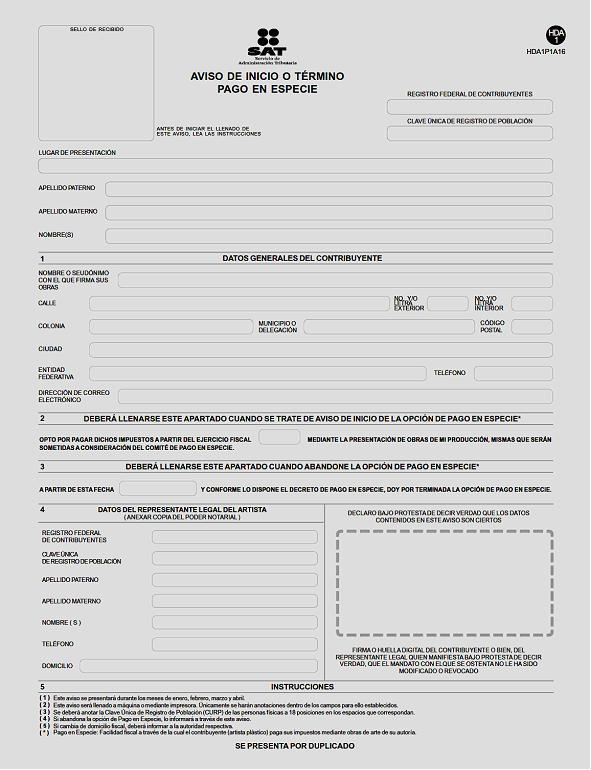

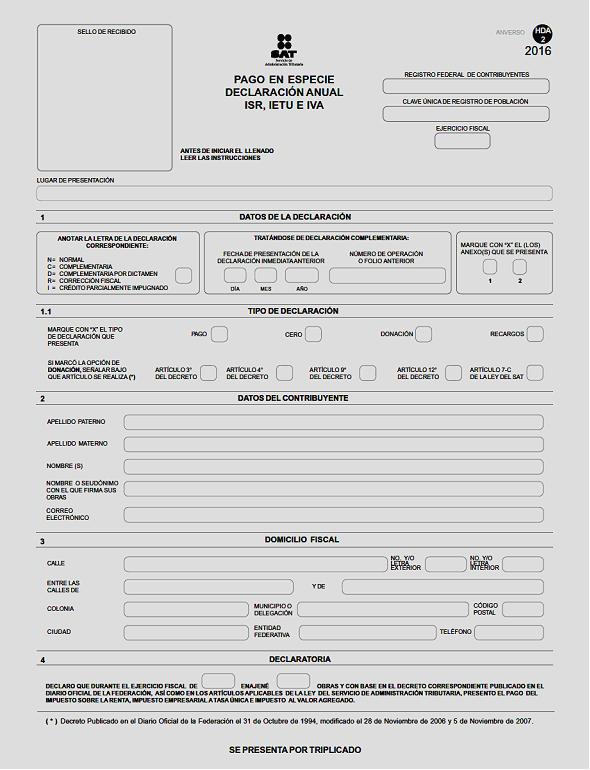

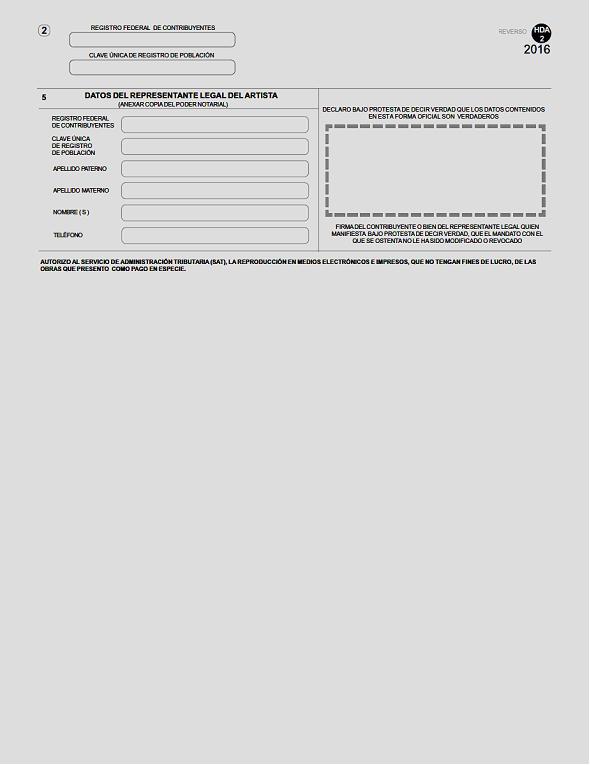

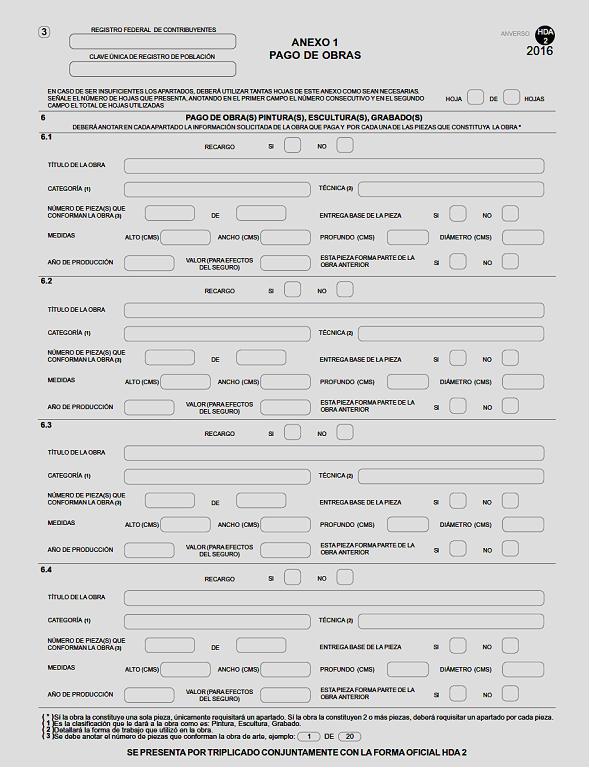

Capítulo

11.1. Del

Decreto que otorga facilidades para el pago de los impuestos sobre la renta y al

valor agregado y condona parcialmente el primero de ellos, que causen las personas

dedicadas a las artes plásticas, con obras de su producción, y que facilita el pago

de los impuestos por la enajenación de obras artísticas y antigüedades propiedad

de particulares, publicado en el DOF el 31 de octubre de 1994 y modificado a través

de los Diversos publicados en el mismo órgano de difusión el 28 de noviembre de

2006 y el 5 de noviembre de 2007

Capítulo

11.2. De

la enajenación de cartera vencida

Capítulo

11.3. Del

Decreto que compila diversos beneficios fiscales y establece medidas de simplificación

administrativa, publicado en el DOF el 26 de diciembre de 2013

Capítulo 11.4. Del Decreto de estímulos fiscales región

fronteriza norte, publicado en el DOF el 31 de diciembre de 2018

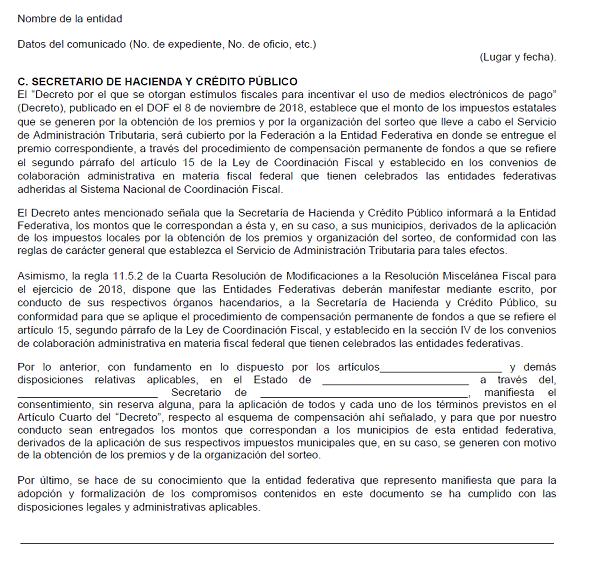

Capítulo 11.5. Del Decreto por el que se otorgan estímulos

fiscales para incentivar el uso de medios electrónicos de pago, publicado en el

DOF el 8 de noviembre de 2018

Capítulo

11.6. Del

Decreto por el que se otorgan medidas de apoyo a la vivienda y otras medidas fiscales,

publicado en el DOF el 26 de marzo de 2015

Capítulo

11.7. Reglas

de Operación para la aplicación del estímulo fiscal a que se refiere el “Acuerdo

por el que se establecen estímulos fiscales a la gasolina y el diésel en los sectores

pesquero y agropecuario” publicado en el DOF el 30 de diciembre

de 2015

Capítulo 11.8. Del

Decreto por el que se establecen estímulos fiscales en materia del impuesto especial

sobre producción y servicios aplicables a los combustibles que se indican, publicado

en el DOF el 27 de diciembre de 2016 y sus posteriores modificaciones

Capítulo

11.9. Del

Decreto por el que se otorgan diversos beneficios fiscales a los contribuyentes

de las zonas afectadas que se indican por lluvias severas durante octubre de 2018,

publicado en el DOF el 28 de noviembre de 2018.

Capítulo

11.10. Del Decreto mediante el cual se otorgan estímulos fiscales a los

contribuyentes que se indican, publicado en el DOF 8 de enero de 2019.

Título 1. Disposiciones generales

Excepción al Secreto Bancario

1.1. Para los efectos del artículo

32-B, fracción IV, segundo párrafo del CFF, se entiende que la solicitud de información

que se realice conforme al citado precepto legal constituye una excepción al procedimiento

establecido en el artículo 142 de la Ley de Instituciones

de Crédito.

CFF 32-B, Ley de Instituciones de Crédito 142

Aclaración de publicación de datos de los

contribuyentes en el Portal del SAT

1.2. Para los efectos del artículo 69, último

párrafo del CFF, los contribuyentes que estén inconformes con la publicación de

sus datos en el Portal del SAT, podrán solicitar la aclaración, en la cual podrán

aportar las pruebas que a su derecho convengan y deberán señalar al menos una dirección

electrónica de contacto, conforme al siguiente procedimiento:

I. La

solicitud de aclaración podrá ser presentada en el SAT, a través de los siguientes

medios:

a) A través del Portal del SAT.

b) Personalmente en cualquier ADSC, previa

cita al teléfono MarcaSAT: 627 22 728 desde la Ciudad de México o 01 55 627 22 728

del resto del país.

II. El

SAT resolverá la solicitud de aclaración en el plazo de tres días contados a partir

del día siguiente al que se reciba la misma. Para conocer la respuesta, el contribuyente

deberá ingresar al Portal del SAT, con su clave en el RFC y Contraseña.

III. Cuando del análisis a la solicitud de aclaración

y de la documentación que hubiera anexado, la aclaración haya sido procedente, el

SAT llevará a cabo la eliminación de los datos del contribuyente publicados en su

portal, dentro del plazo de tres días contados a partir del día siguiente al que

se reciba la solicitud de aclaración.

Sin

perjuicio de lo dispuesto en las fracciones II y III de esta regla, el SAT llevará

a cabo de manera trimestral la actualización de los datos publicados en su portal.

CFF 69

Publicación de contribuyentes

1.3. Para los efectos del artículo 69, décimo

segundo párrafo, fracción III del CFF, el SAT únicamente publicará a los contribuyentes

que, además de estar no localizados, presenten incumplimiento sistemático de sus

obligaciones fiscales.

CFF 69

Presunción de operaciones inexistentes

o simuladas y procedimiento para desvirtuar los hechos que determinaron dicha presunción

1.4. Para

los efectos del artículo 69-B, segundo párrafo del CFF, respecto de la notificación

por buzón tributario, cuando las autoridades fiscales presuman la inexistencia o

simulación de operaciones amparadas en comprobantes fiscales emitidos por los contribuyentes,

notificarán un oficio individual mediante el cual se informará a cada contribuyente

que se encuentre en dicha situación.

Asimismo, la autoridad

fiscal emitirá los oficios que contengan la relación de los contribuyentes que presuntamente

se ubicaron en los supuestos previstos en el artículo

69-B, primer párrafo del CFF, a fin de que sean notificados a través del Portal

del SAT y en el DOF, de conformidad con lo dispuesto en el segundo párrafo del citado

artículo.

Los contribuyentes podrán

manifestar a través del buzón tributario, dentro de los quince días contados a partir

de la última de las notificaciones a que se refiere el artículo 69-B, segundo párrafo

del CFF, lo que a su derecho convenga y aportar la documentación e información que

consideren pertinente para desvirtuar los hechos notificados, observando lo que

para tal efecto dispone la ficha de trámite 156/CFF “Informe y documentación que

deberá contener la manifestación con la cual se desvirtúe la presunción del artículo

69-B del Código Fiscal de la Federación”, contenida en el Anexo 1-A.

CFF

69-B

Procedimiento para acreditar que efectivamente se adquirieron los bienes

o recibieron los servicios que amparan los comprobantes fiscales

1.5. Para

los efectos del artículo 69-B, penúltimo párrafo del CFF, las personas físicas y

morales que hayan dado cualquier efecto fiscal a los CFDI expedidos por los contribuyentes

incluidos en el listado definitivo a que se refiere el cuarto párrafo del referido

artículo, podrán acreditar que efectivamente adquirieron los bienes o recibieron

los servicios que amparan dichos comprobantes, o bien, corregir su situación fiscal

dentro del plazo de treinta días siguientes al de la publicación del listado en

el DOF y en el Portal del SAT, ello conforme a la ficha de trámite 157/CFF “Informe

y documentación que deberán presentar los contribuyentes a que se refiere la regla

1.5. para acreditar que efectivamente recibieron los servicios o adquirieron los

bienes que amparan los comprobantes fiscales que les expidieron o que corrigieron

su situación fiscal”, contenida en el Anexo 1-A.

La autoridad podrá requerir

información o documentación adicional, a efecto de resolver lo que en derecho proceda.

El contribuyente contará con un plazo de diez días contados a partir del día hábil

siguiente a aquél en que haya surtido efectos la notificación del requerimiento,

para proporcionar la información y documentación solicitada, dicho plazo se podrá

ampliar por diez días más, siempre que el contribuyente presente su solicitud dentro

del plazo inicial de diez días.

Transcurrido el plazo a

que se refiere el párrafo anterior, en caso de que el contribuyente no proporcione

la información y documentación requerida, o bien se proporcione incompleta, la autoridad

valorará su situación únicamente con las pruebas aportadas y resolverá lo que en

derecho proceda.

El plazo máximo con el

que contará la autoridad para resolver si el contribuyente acreditó que efectivamente

adquirió los bienes o recibió los servicios que amparan dichos comprobantes, será

de treinta días contados a partir del día en que presente su solicitud de aclaración,

o bien, de que se tenga por cumplido el requerimiento de información.

CFF

69-B

Lugar

y forma para presentar documentación

1.6. Para

los efectos del artículo 32, fracción II del RISAT, la presentación de los documentos

que deba hacerse ante las unidades administrativas del SAT, se hará por conducto

de los módulos de servicios tributarios de cualquier ADSC, cumpliendo con las instrucciones

de presentación que se señalen en los citados módulos, salvo que en esta Resolución

se establezca un procedimiento diferente.

Cuando se trate de trámites

respecto de los cuales no exista el medio electrónico o formato para su presentación

o tratándose de sujetos que no se encuentren obligados a inscribirse en el RFC,

los documentos e información necesarios para su atención se deberán presentar de

conformidad con lo siguiente:

I. Tratándose

de contribuyentes competencia de la AGGC, ante dicha unidad administrativa en Avenida

Hidalgo No. 77, módulo III, planta baja, colonia Guerrero, alcaldía Cuauhtémoc,

C.P. 06300, Ciudad de México.

II. Tratándose de trámites de contribuyentes

competencia de la AGH, ante dicha unidad administrativa en Valerio Trujano No. 15,

módulo VIII, planta baja, colonia Guerrero, alcaldía Cuauhtémoc, C.P. 06300, Ciudad

de México, así como en Sinaloa No. 43, planta baja, colonia Roma, alcaldía Cuauhtémoc,

C.P. 06700, Ciudad de México. Lo anterior, con independencia de las distintas ubicaciones

de sus administraciones centrales, señaladas en el Anexo 23.

Cuando en esta Resolución

se establezca que para la realización de un trámite o la prestación de un servicio

es necesario contar con previa cita, los solicitantes podrán registrarla en el Portal

del SAT o vía telefónica al número MarcaSAT: 627 22 728 desde la Ciudad de México

o 01 55 627 22 728 del resto del país.

Los contribuyentes que

deban presentar ante el SAT trámites o medios de defensa, mediante documento digital,

los enviarán a través del Portal del SAT.

Tratándose de trámites

o medios de defensa en los cuales el último día del plazo o con fecha determinada

el Portal del SAT se encuentra inhabilitado por alguna contingencia, se prorrogará

el plazo hasta el día siguiente hábil en que esté disponible dicho portal.

Para efectos del Anexo

1-A, los trámites contenidos en el mismo podrán presentarse ante la autoridad competente

a través de los medios y en los términos que se tenían establecidos con anterioridad

al señalamiento de presentación de estos a través del buzón tributario y cuando

se trate de nuevos trámites, mediante escrito libre ante cualquier ADSC. Lo anterior

hasta que el SAT dé a conocer en su portal los formatos que se deberán utilizar

para tales efectos.

Las promociones y trámites

de los sujetos que no se encuentren obligados a inscribirse en el RFC, así como

de los que no se encuentren obligados a tramitar la e.firma y las que se presenten

ante las autoridades fiscales de las entidades federativas, se realizarán mediante

escrito libre ante la unidad administrativa del SAT o de la entidad federativa que

corresponda.

CFF

18, 18-A, 22, 23, 31, RISAT 32

Protección

de datos personales

1.7. Para los efectos del artículo Decimoséptimo

de los Lineamientos de Protección de Datos Personales, publicados en el DOF el 30

de septiembre de 2005, los datos personales recabados a través de las solicitudes,

avisos, declaraciones y demás manifestaciones, ya sean impresos o por medios electrónicos

a que se refiere el Anexo 1, son incorporados, protegidos y tratados en los sistemas

de datos personales del SAT conforme a las disposiciones fiscales, con la finalidad

de ejercer las facultades conferidas a la autoridad fiscal y sólo podrán ser transmitidos

en los términos de las excepciones establecidas en el artículo 69 del CFF, además

de las previstas en otros ordenamientos legales.

Las personas físicas a

efecto de modificar o corregir sus datos personales, podrán acudir a cualquier ADSC,

o bien, realizarlo a través del Portal del SAT, con su clave en el RFC y Contraseña,

en el apartado Servicios por Internet “Cambio de situación fiscal”, a fin de actualizar

la información correspondiente.

CFF 69

Requisitos

de los trámites

1.8. Con el fin de facilitar el cumplimiento

de las obligaciones de los contribuyentes, se dan a conocer en el Anexo 1-A, las

fichas de trámites fiscales. Dichas fichas de trámite, salvo señalamiento expreso,

no eximen del cumplimiento de los requisitos señalados en las disposiciones fiscales

aplicables.

Cuando en el Portal del

SAT o en la página de Internet de la Secretaría se establezcan a favor de los contribuyentes,

requisitos diferentes a los establecidos en la presente Resolución para la realización

de algún trámite, podrán aplicar en sustitución de lo señalado en la citada Resolución,

lo dispuesto en dicho portal y página para el trámite que corresponda.

Asimismo, el SAT dará a

conocer en su portal de forma anticipada y únicamente con fines informativos, reglas

de carácter general que faciliten el cumplimiento de las obligaciones fiscales de

los contribuyentes. Los beneficios contenidos en dichas reglas, serán aplicables

a partir de que se den a conocer en el Portal del SAT, salvo que se señale fecha

expresa para tales efectos.

Anexos de la RMF

1.9. Para

los efectos de esta RMF, forman parte de la misma los siguientes anexos:

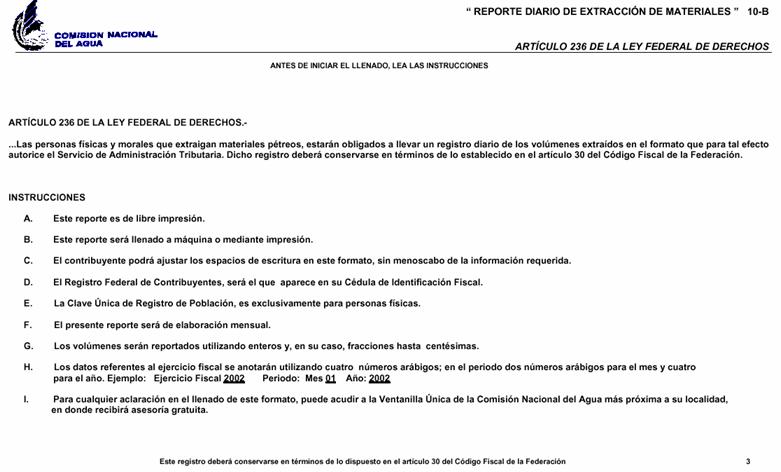

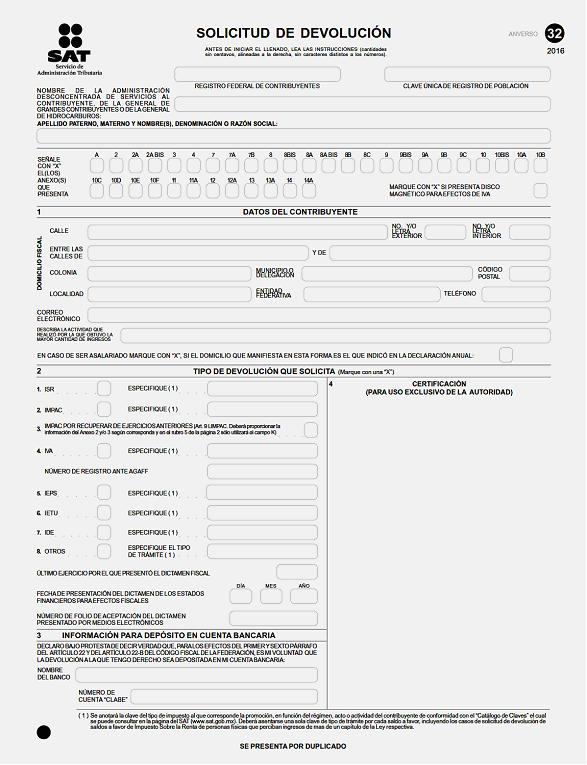

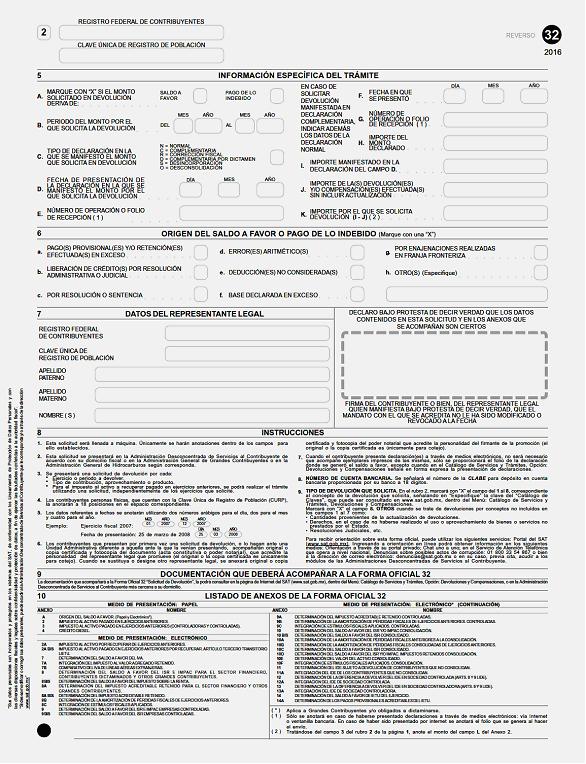

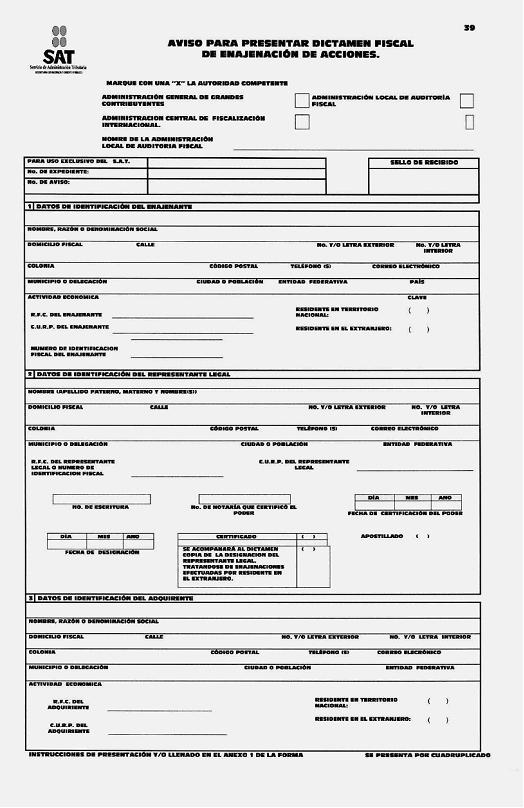

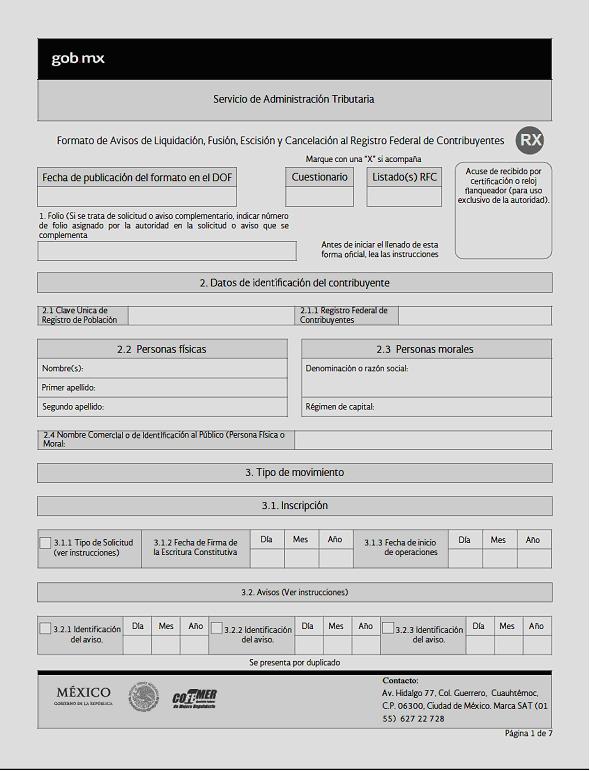

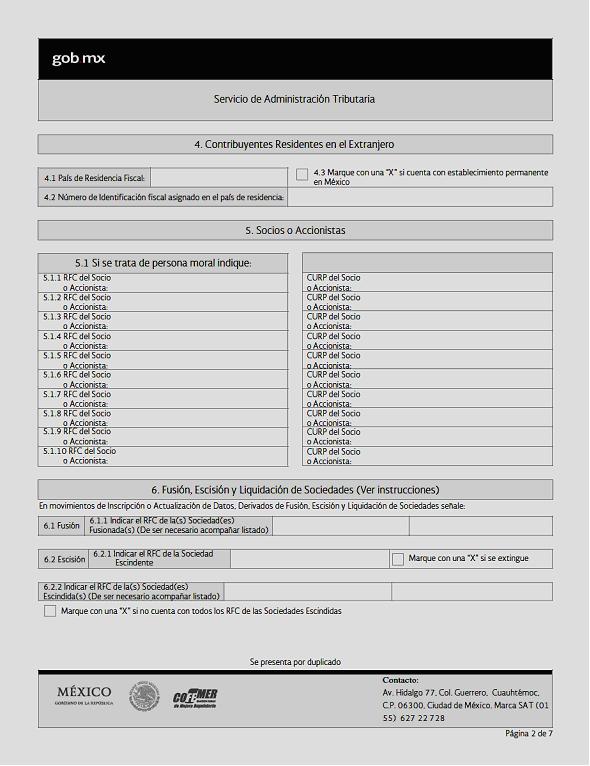

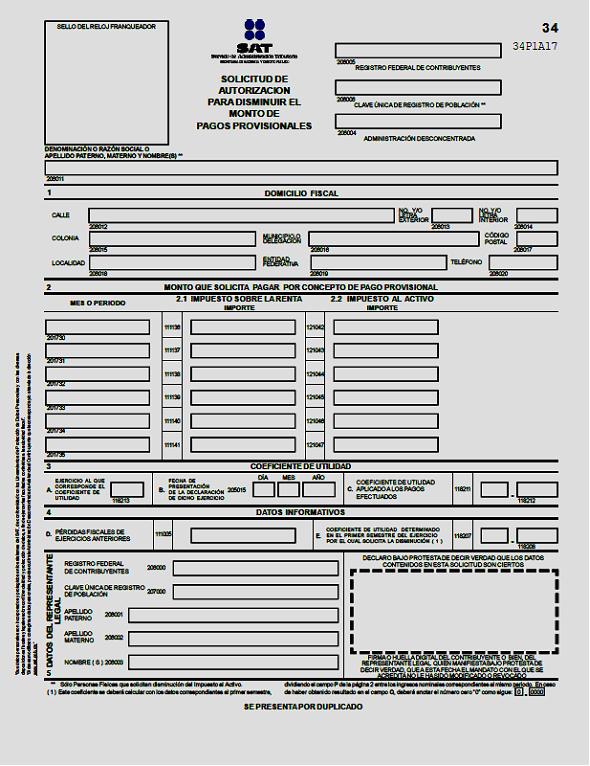

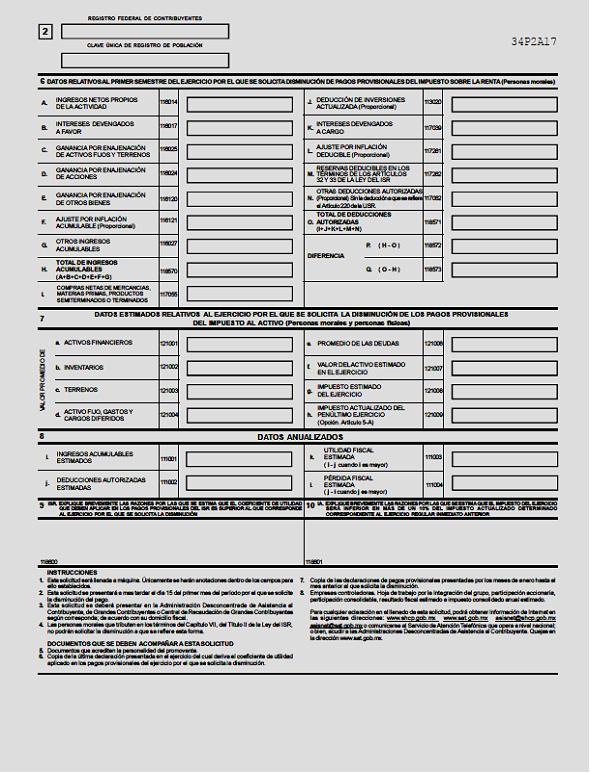

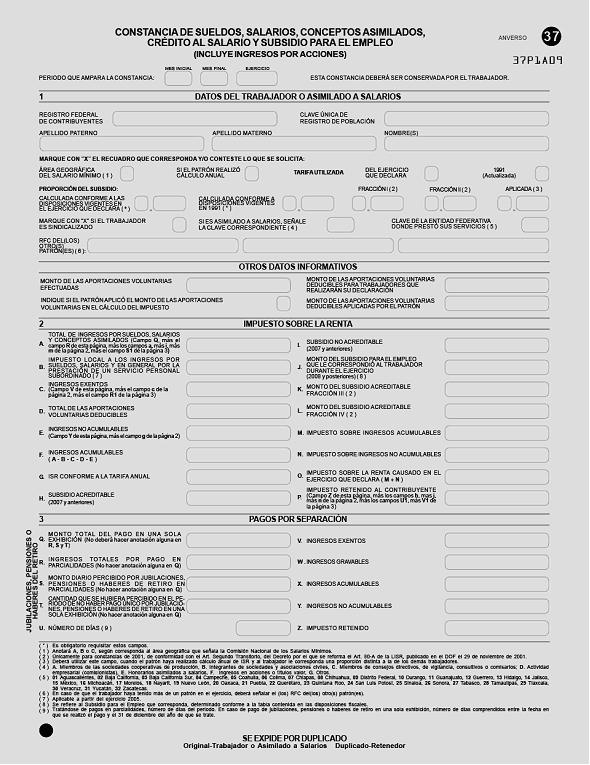

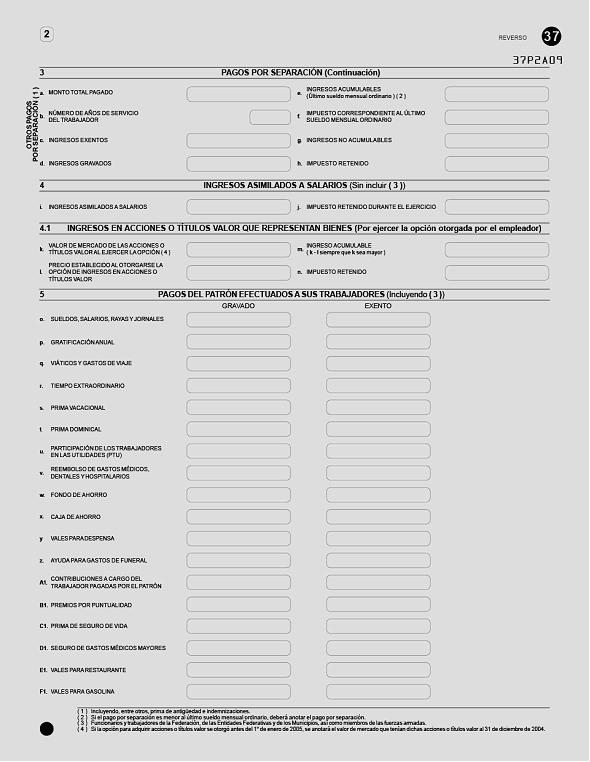

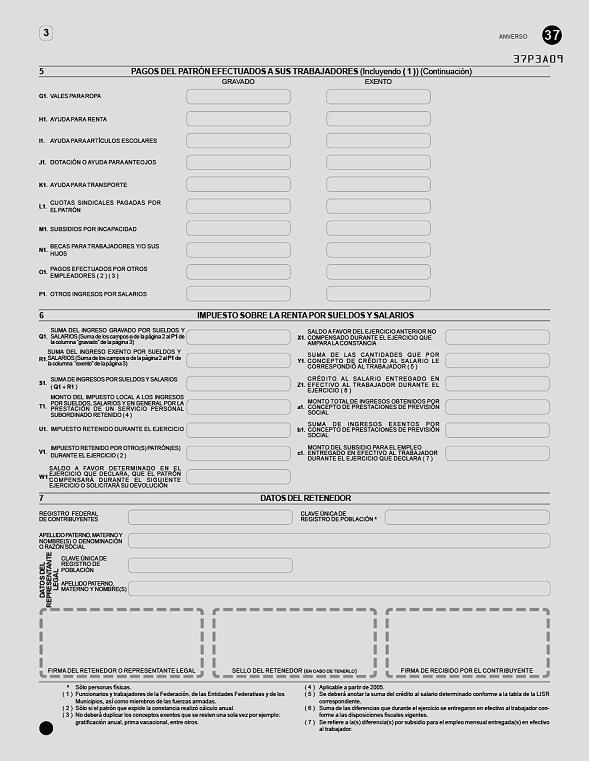

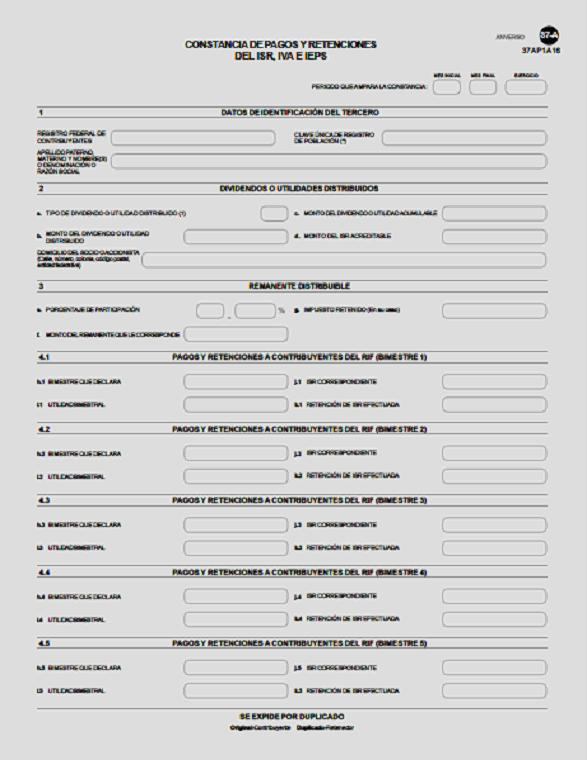

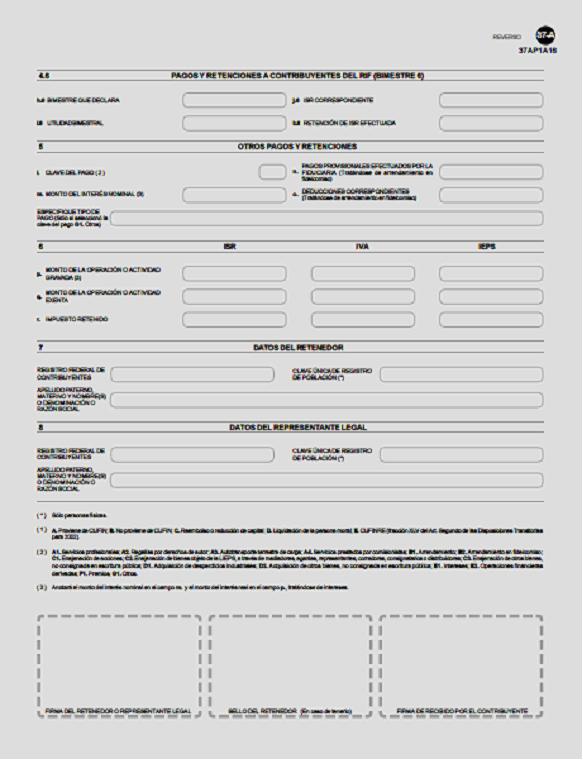

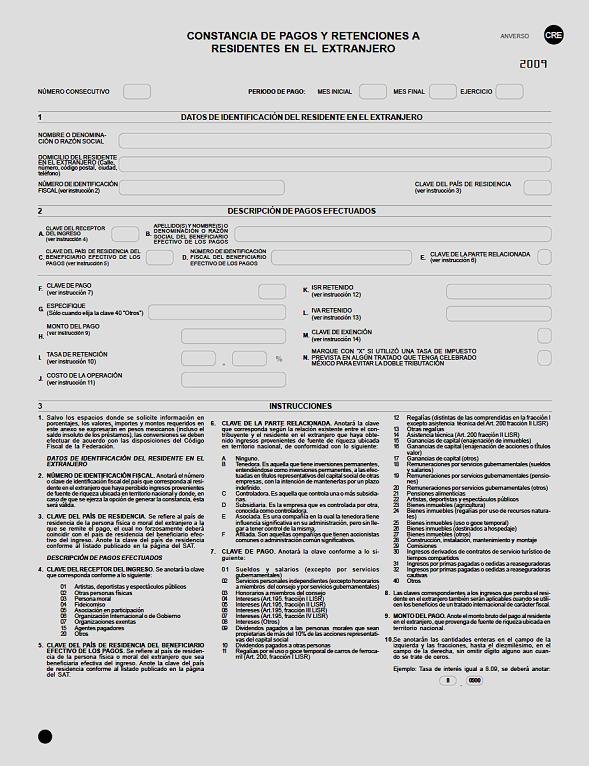

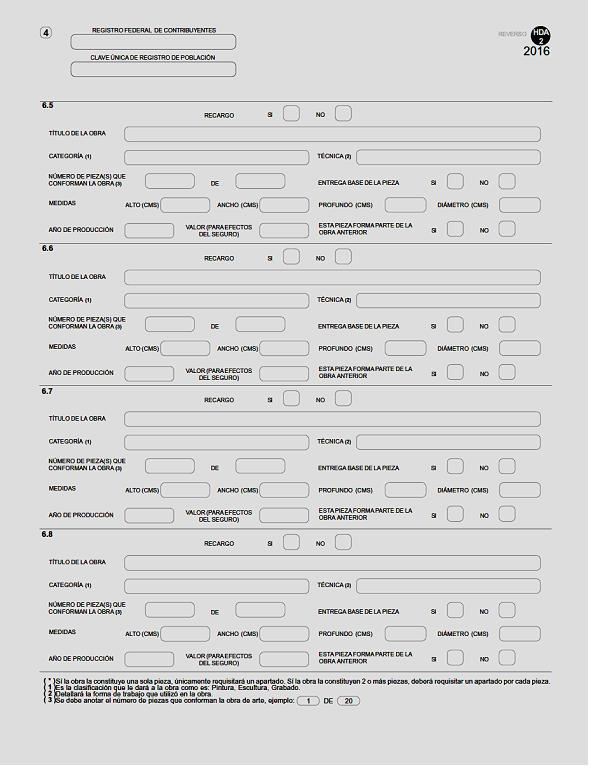

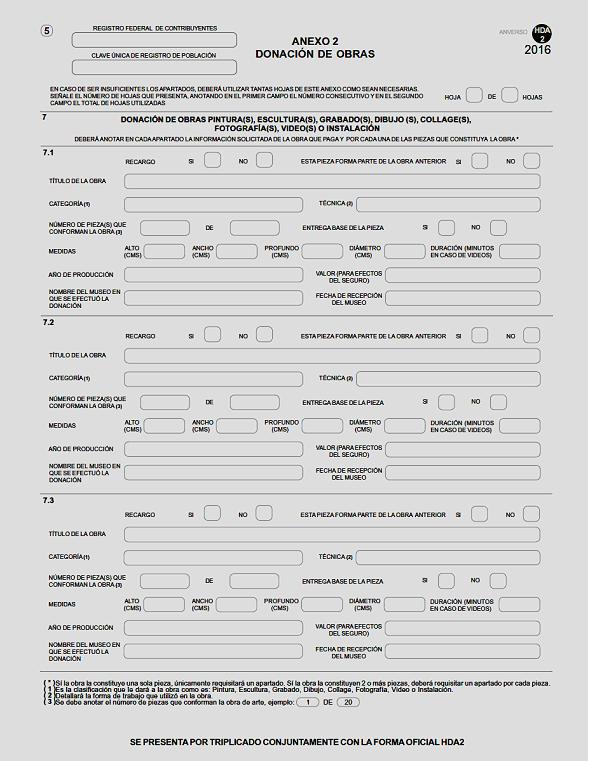

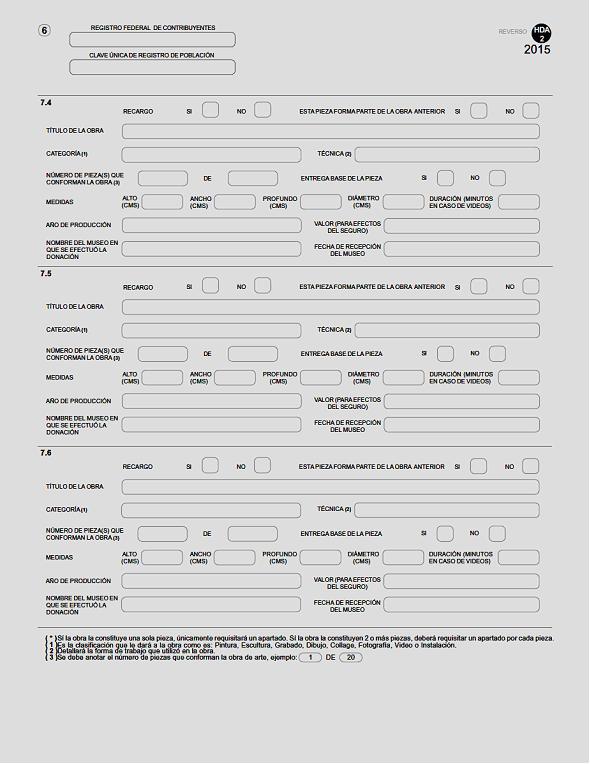

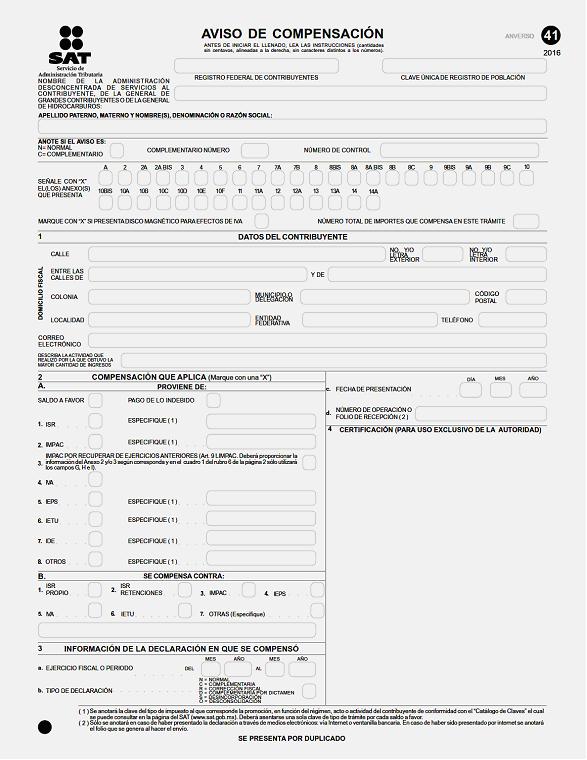

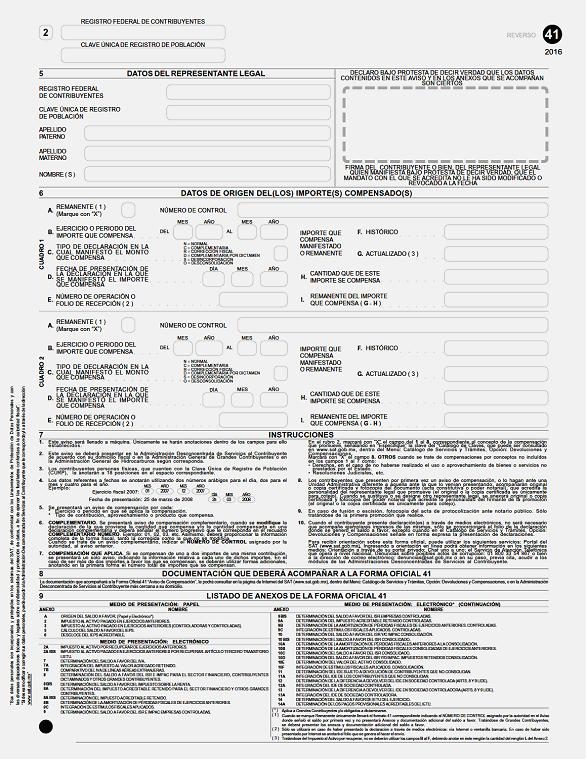

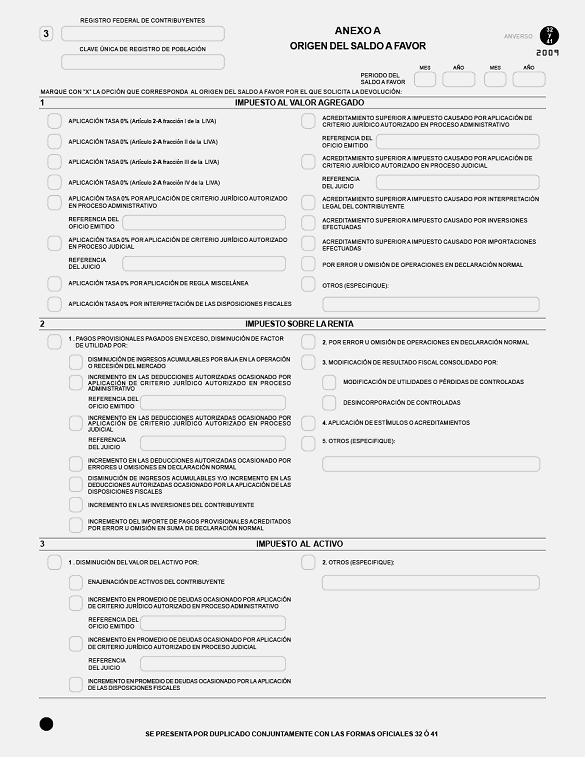

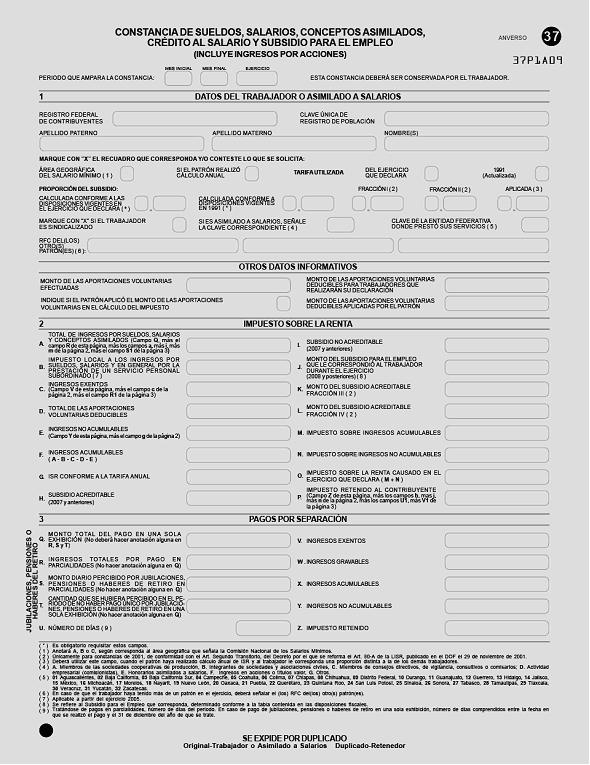

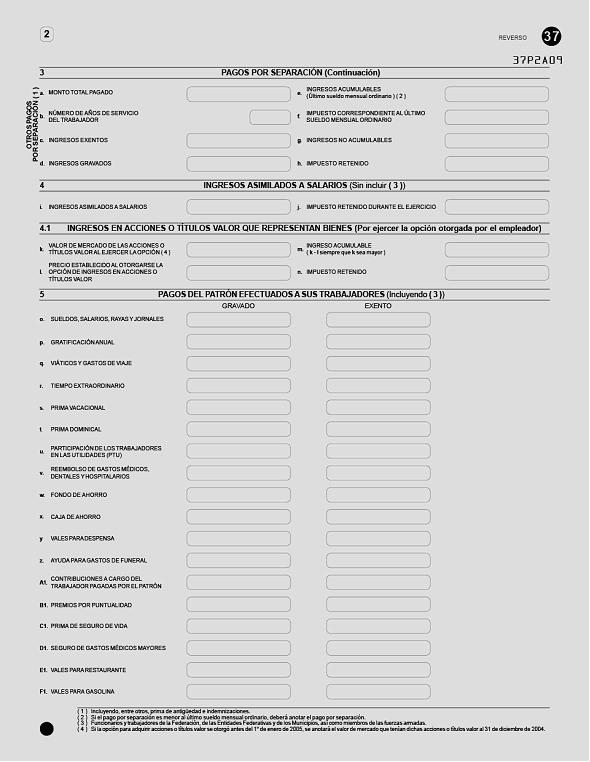

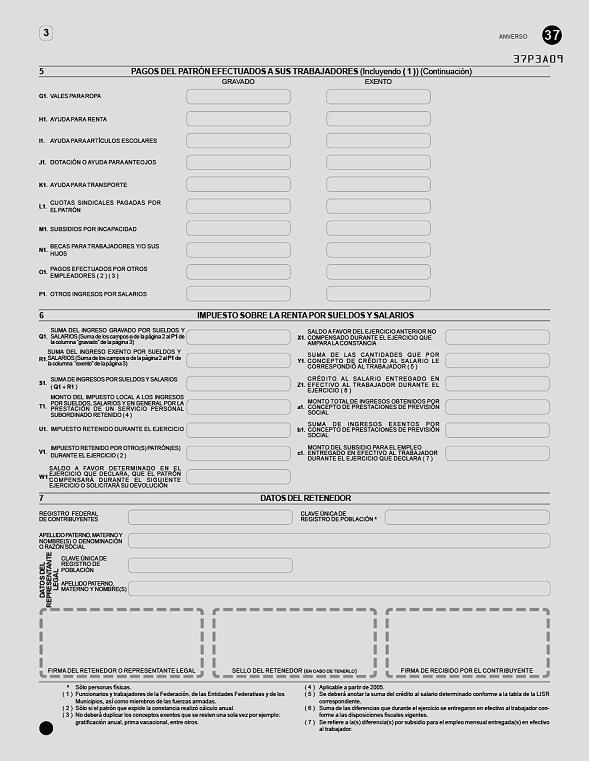

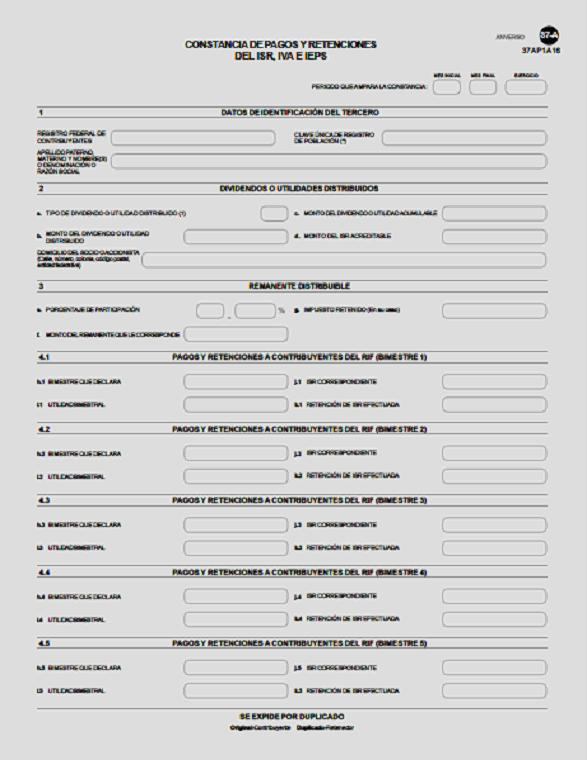

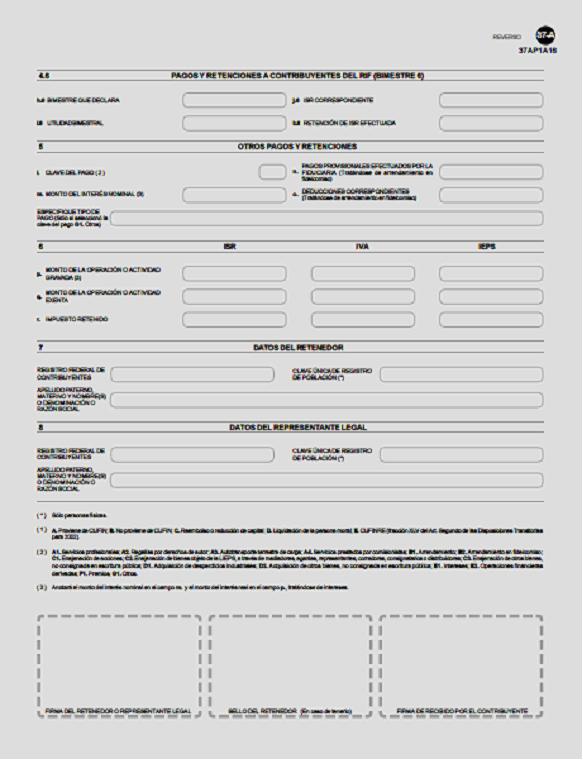

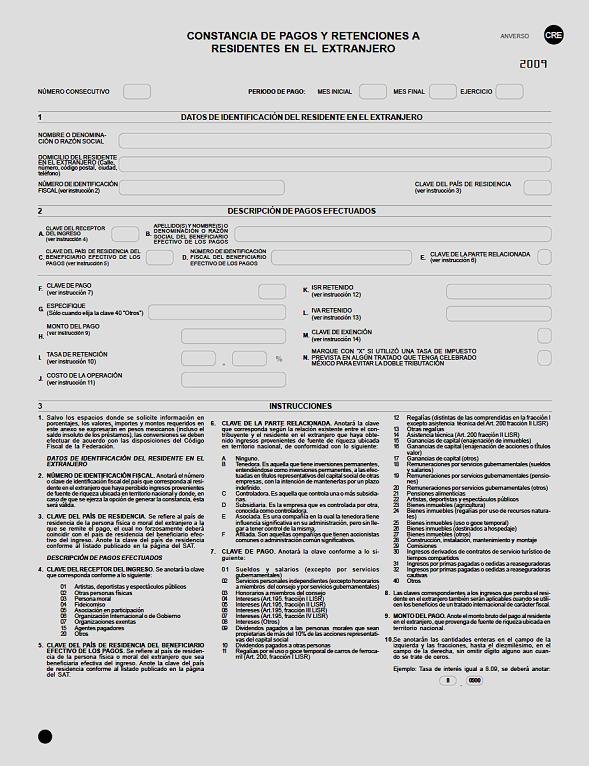

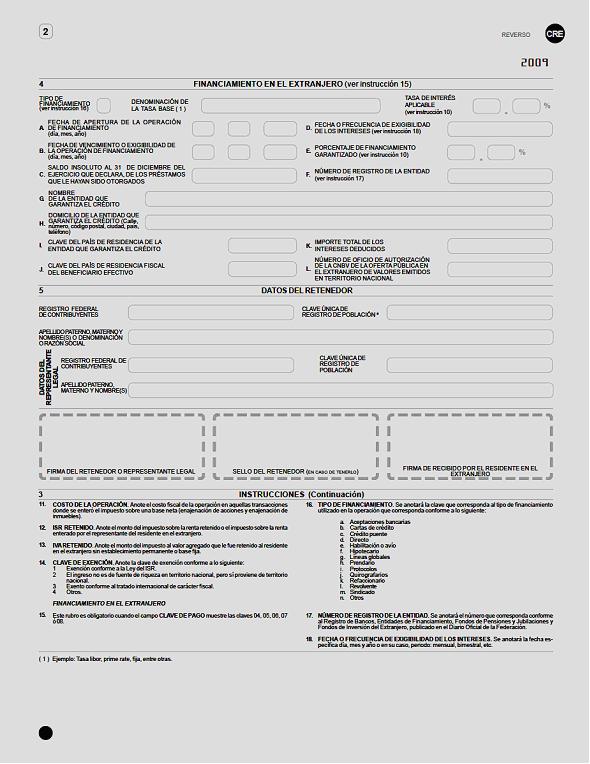

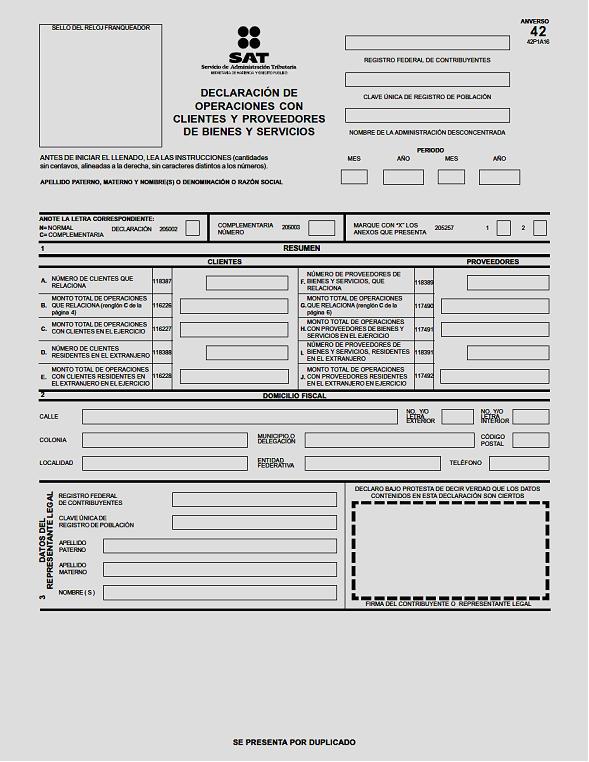

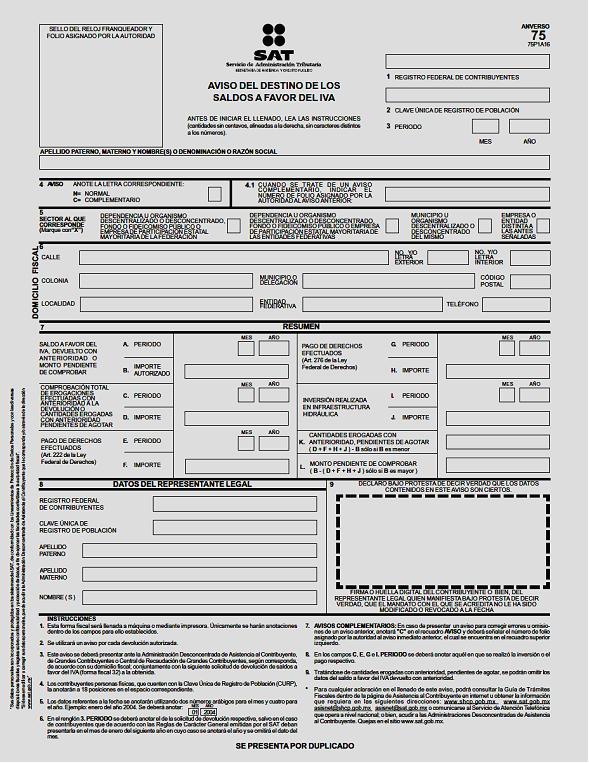

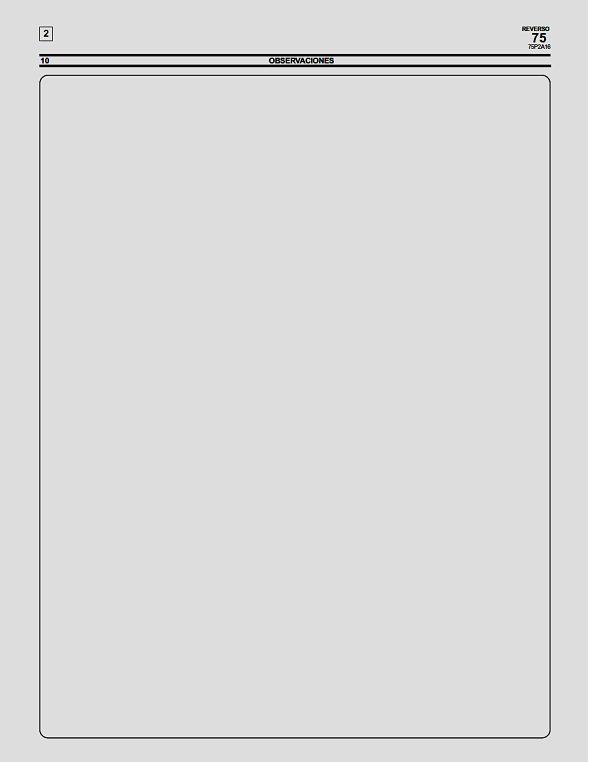

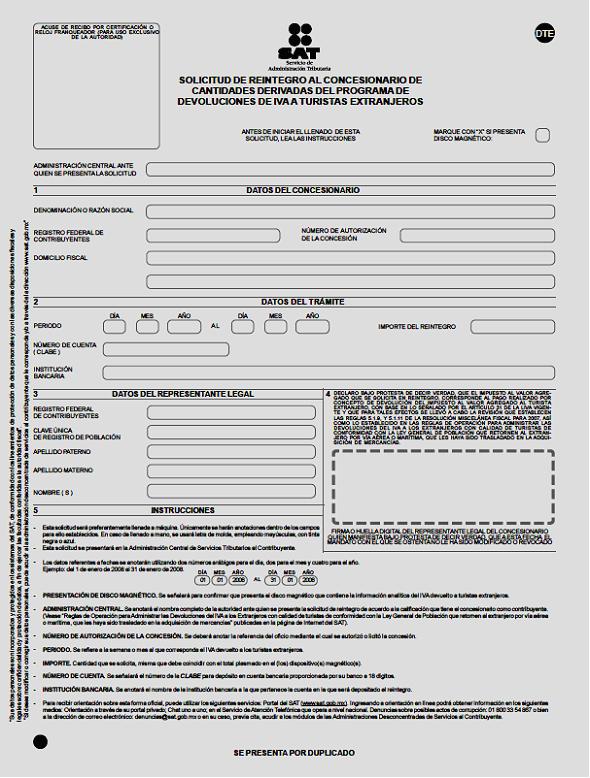

I. Anexo

1, que contiene las formas oficiales aprobadas por el SAT, así como las constancias

de percepciones y retenciones, señaladas en esta RMF.

II. Anexo

1-A, de trámites fiscales.

III. Anexo

2, que contiene los porcentajes de deducción opcional aplicable a contribuyentes

que cuenten con concesión, autorización o permiso de obras públicas.

IV. Anexo

3, con los criterios no vinculativos de las disposiciones fiscales emitidos de conformidad

con el artículo 33, fracción I, inciso h) del CFF.

V. Anexo

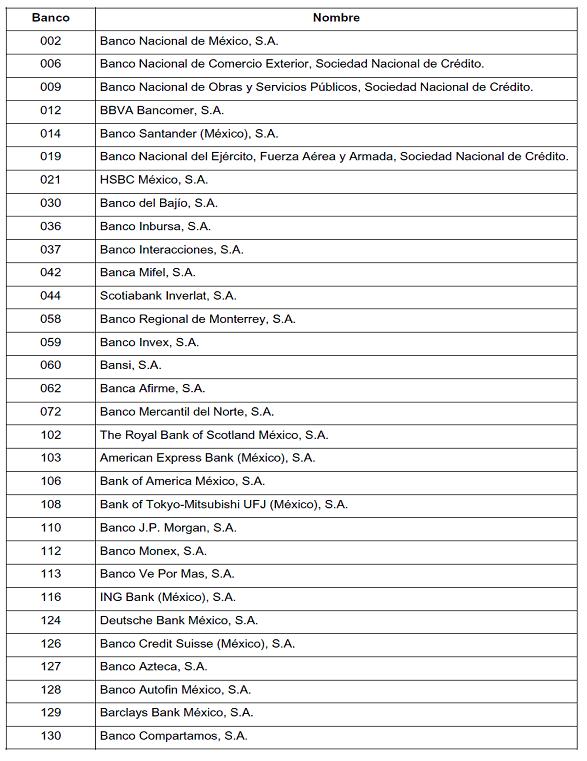

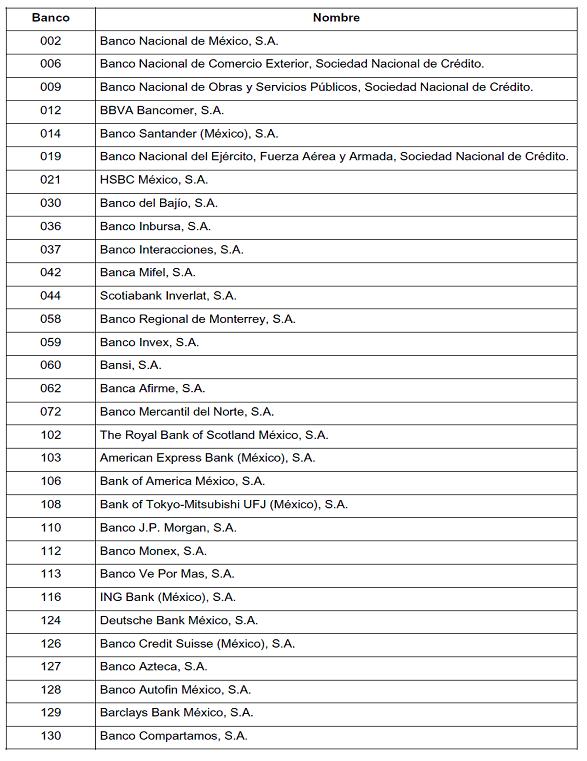

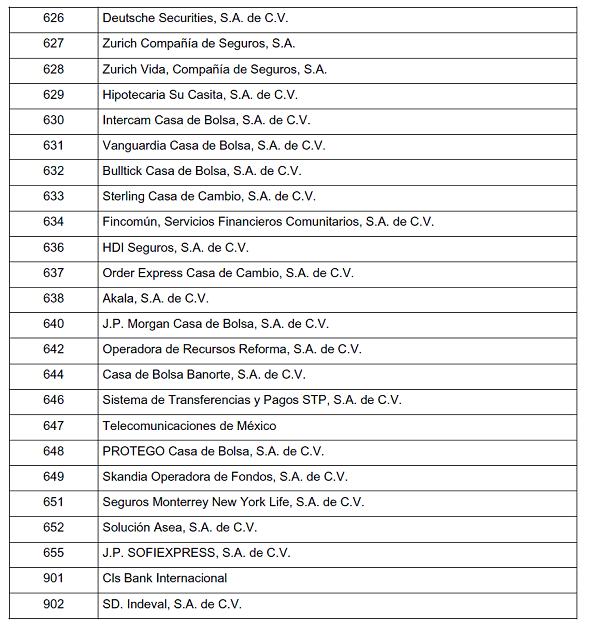

4, que comprende los siguientes rubros:

A. (Derogado)

B. Instituciones de crédito autorizadas para

la recepción de declaraciones provisionales y anuales por Internet y ventanilla

bancaria.

C. Instituciones de crédito autorizadas para

la recepción de pagos de derechos, productos y aprovechamientos por Internet y ventanilla

bancaria.

D. Instituciones de crédito autorizadas para

la recepción de pagos por depósito referenciado mediante línea de captura.

VI. Anexo

5, que contiene las cantidades actualizadas establecidas en el CFF.

VII. Anexo

6, “Catálogo de Actividades Económicas”, que contiene el catálogo a que se refieren

los artículos 82, fracción II, inciso d) del CFF y 45, último párrafo de su Reglamento.

VIII. Anexo

7, que compila los criterios normativos en materia de impuestos internos emitidos

de conformidad con los artículos 33, penúltimo párrafo y 35 del CFF.

IX. Anexo 8, que contiene las tarifas aplicables

a pagos provisionales, retenciones y cálculo del impuesto.

X. Anexo

9, por el que se da a conocer la “Tabla a que se refiere la regla 3.15.1. de la

Resolución Miscelánea Fiscal para 2019, para la opción de actualización de deducciones

que señala el artículo 121 de la Ley del ISR”.

XI. Anexo

10, por el que se dan a conocer:

A. (Derogado)

B. Catálogo

de claves de país y país de residencia.

C. (Derogado)

D. (Derogado)

XII. Anexo

11, que se integra por los siguientes Apartados:

A. Catálogo

de claves de tipo de producto.

B. Catálogos

de claves de nombres genéricos de bebidas alcohólicas y marcas de tabacos labrados.

C. Catálogo

de claves de entidad federativa.

D. Catálogo

de claves de graduación alcohólica.

E. Catálogo

de claves de empaque.

F. Catálogo

de claves de unidad de medida.

G. Rectificaciones

XIII. Anexo

12, que contiene las entidades federativas y municipios que han celebrado con la

Federación convenio de colaboración administrativa en materia fiscal federal, para

efectos del pago de derechos.

XIV. Anexo

13, que contiene las áreas geográficas destinadas para la preservación de flora

y fauna silvestre y acuática.

XV. Anexo

14, que contiene el listado de organizaciones civiles y fideicomisos autorizados

para recibir donativos deducibles del ISR.

XVI. Anexo

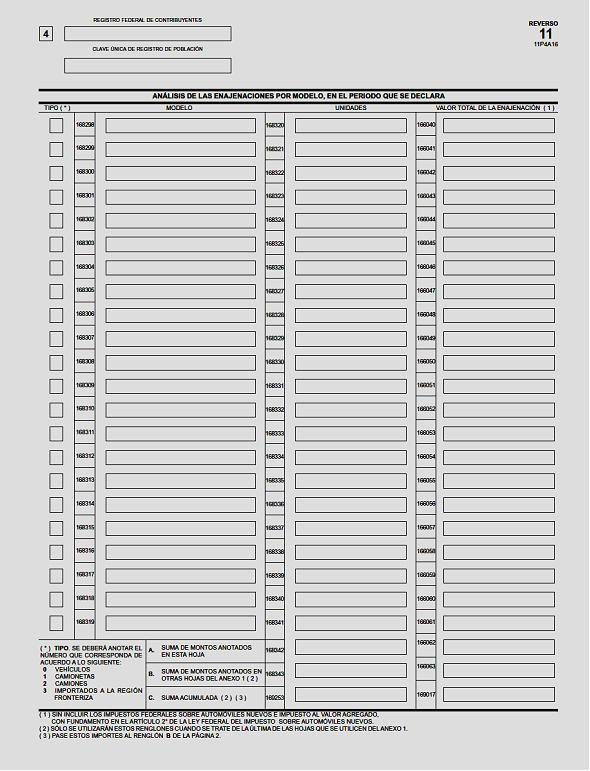

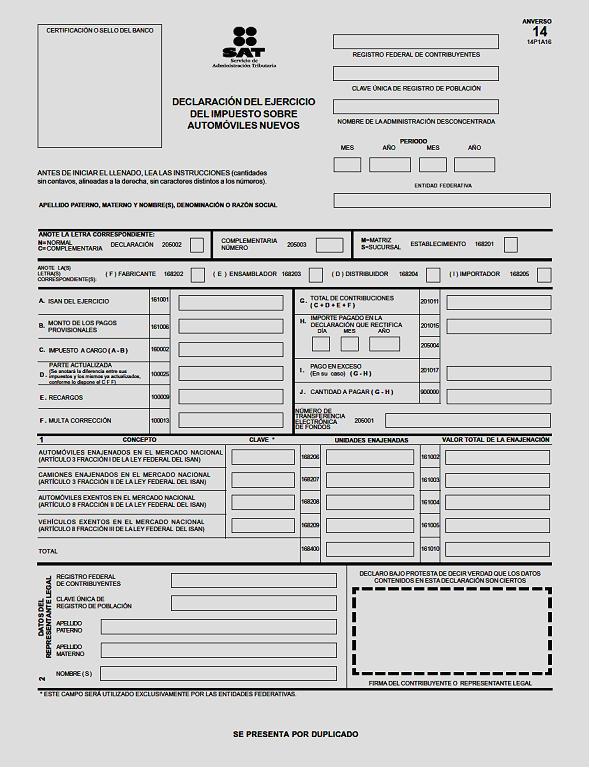

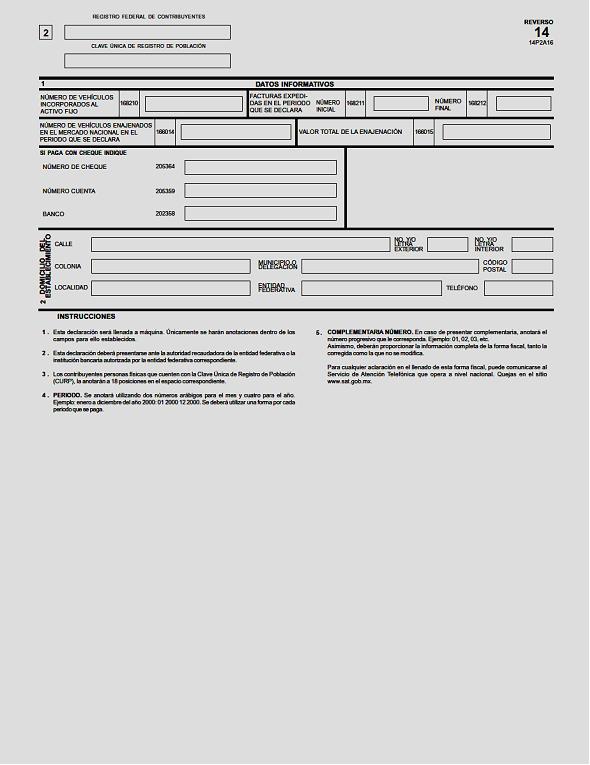

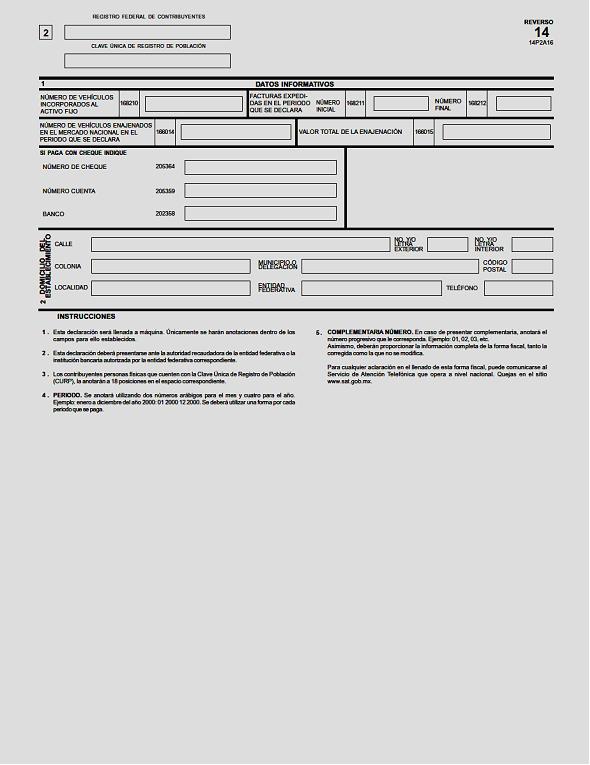

15, respecto del ISAN.

XVII. Anexo

16, que contiene los instructivos de integración y de características, los formatos

guía para la presentación del dictamen de estados financieros para efectos fiscales

emitido por contador público inscrito, y de los cuestionarios relativos a la revisión

efectuada por el contador público, por el ejercicio fiscal de 2018, utilizando el

sistema de presentación del dictamen 2018 (SIPRED 2018).

XVIII. Anexo

16-A, que contiene los instructivos de integración y de características, los formatos

guía para la presentación del dictamen de estados financieros para efectos fiscales

emitido por contador público inscrito, por el ejercicio fiscal de 2018, utilizando

el sistema de presentación del dictamen 2018(SIPRED 2018).

XIX. Anexo

17 De los Proveedores de Servicio Autorizado y los Órganos Certificadores de Juegos

con Apuestas y Sorteos.

XX. Anexo

18, por el que se dan a conocer las características, así como las disposiciones

generales de los controles volumétricos que para gasolina, diésel, gas natural para

combustión automotriz y gas licuado de petróleo para combustión automotriz, se enajene

en establecimientos abiertos al público en general, de conformidad con el artículo

28, fracción I, segundo párrafo del CFF.

XXI. Anexo 19, que contiene las cantidades actualizadas

establecidas en la Ley Federal de Derechos.

XXII. Anexo

20, “Medios electrónicos”.

XXIII. Anexo

21, “Documentos digitales”, que contiene el marco general de los documentos digitales

y el mecanismo de comunicación entre los

proveedores de certificación de recepción de documentos digitales y los contribuyentes.

XXIV. Anexo

22, que contiene las ciudades que comprenden dos o más Municipios, conforme al Catálogo

Urbano Nacional 2012, elaborado por la Secretaría de Desarrollo Social, la Secretaría

de Gobernación y el Consejo Nacional

de Población.

XXV. Anexo

23, que contiene el domicilio de las Unidades Administrativas del SAT.

XXVI. Anexo

24, que se refiere a la Contabilidad en Medios Electrónicos.

XXVII. Anexo 25, que contiene el Acuerdo entre

la Secretaría de Hacienda y Crédito Público y el Departamento del Tesoro de los

Estados Unidos de América para mejorar el cumplimiento fiscal internacional incluyendo

respecto de FATCA y las Disposiciones adicionales aplicables para la generación

de información respecto de las cuentas y los pagos a que se refiere el Apartado

I, inciso a) de dicho Anexo.

XXVIII. Anexo

25-Bis, que comprende los siguientes rubros:

1. Obligaciones Generales y Procedimientos

de Identificación y Reporte de Cuentas Reportables.

2. Disposiciones adicionales aplicables para

la generación de información respecto de las cuentas y los pagos a que se refiere

la Primera Parte de dicho Anexo.

XXIX. Anexo 26, que se refiere a Códigos de Seguridad

en cajetillas de cigarros.

XXX. Anexo 26-Bis, que se refiere a Códigos

de Seguridad para la Industria Tabacalera a través de servicios.

XXXI. Anexo

27, que contiene las cuotas actualizadas del Derecho de Exploración de Hidrocarburos

y del Impuesto por la Actividad de Exploración y Extracción

de Hidrocarburos que establece la Ley de Ingresos sobre Hidrocarburos y su Reglamento.

XXXII. Anexo 28, que contiene las obligaciones

y requisitos de los emisores de monederos electrónicos utilizados en la adquisición

de combustibles para vehículos marítimos, aéreos y terrestres y de vales de despensa.

XXXIII. Anexo 29,

que contiene las conductas que se configuran en incumplimientos de las especificaciones

tecnológicas determinadas por el SAT, al enviar CFDI a dicho órgano desconcentrado

a que se refieren los artículos 81, fracción XLIII y 82, fracción XL del CFF.

XXXIV. Anexo 30

“Especificaciones técnicas de funcionalidad y seguridad de los equipos y programas

informáticos para llevar controles volumétricos de hidrocarburos

y petrolíferos”.

XXXV. Anexo

31 “De los servicios de verificación de la correcta operación y funcionamiento de

los equipos y programas informáticos para llevar los controles volumétricos y de

los certificados que se emitan”.

XXXVI. Anexo 32

“De los servicios de emisión de dictámenes que determinen el tipo de hidrocarburo

o petrolífero, de que se trate, y el octanaje en el caso de gasolina,

y de los dictámenes que se emitan”.

CFF 28, 31, 32, 33, 35, 81, 82, LISR 5,

121, 178, RCFF 45, RMF 2019 3.5.8., 3.15.1.

Referencias a la Ciudad de

México y a las Alcaldías

1.10. Para efectos de los artículos 18,

segundo párrafo, fracción I, 29-A, primer párrafo, fracciones I y III, así como

31 del CFF, las referencias que hagan los contribuyentes al Distrito Federal y a

las Delegaciones en las promociones, comprobantes fiscales digitales por internet,

declaraciones, avisos o informes que presenten ante las autoridades fiscales, se

entenderán hechas a la Ciudad de México y a las Alcaldías, respectivamente y tal

situación no se considerará infracción a las disposiciones fiscales.

CFF 18, 29-A, 31, 81, 82,

83, 84

Presunción

de transmisión indebida de pérdidas fiscales. Procedimiento para desvirtuar los

hechos que llevaron a la autoridad a notificarlos

1.11. Para los efectos del artículo 69-B Bis,

cuarto y sexto párrafos del CFF, los contribuyentes aportarán la documentación e

información que consideren pertinente para desvirtuar los hechos notificados, observando

para tales efectos lo dispuesto en la ficha de trámite 276/CFF “Documentación e

información para desvirtuar la presunción de transmisión indebida de pérdidas fiscales del artículo 69-B Bis del CFF”, contenida

en el Anexo 1-A.

CFF

69-B Bis

Título 2. Código Fiscal de la Federación

Capítulo 2.1. Disposiciones generales

Cobro de créditos fiscales determinados

por autoridades federales

2.1.1. Para

los efectos del artículo 4, penúltimo y último párrafos del CFF, las autoridades

federales que remitan créditos fiscales al SAT y las autoridades administrativas

federales no fiscales que remitan créditos derivados de multas administrativas federales

no fiscales a las entidades federativas coordinadas con la Secretaría en términos

del artículo 13 de la Ley de Coordinación Fiscal para su cobro, a través del procedimiento

administrativo de ejecución, deberán enviar un tanto en original o en copia certificada

del documento determinante del crédito fiscal, el cual deberá contener los siguientes

requisitos:

I. Identificación y ubicación.

a) Nombre,

denominación o razón social del deudor y, en su caso, del representante legal.

b) Clave

en el RFC del deudor con homoclave.

c) Domicilio

completo del deudor: calle, número exterior, número interior, colonia, localidad,

entidad federativa, código postal y municipio o alcaldía, según se trate.

Si la autoridad

emisora cuenta con mayores datos que permitan la localización del deudor, en caso

de estimarlo pertinente los proporcionará a las autoridades del SAT o de las entidades

federativas, según corresponda.

II. Determinación del crédito fiscal.

a) Autoridad

que determina el crédito fiscal.

b) El

documento determinante del crédito fiscal, con firma del funcionario que lo emitió,

en un solo tanto por cada sancionado, en original o en copia certificada.

c) Número

de resolución.

d) Fecha

de determinación del crédito fiscal.

e) Concepto(s)

por el (los) que se originó el crédito fiscal.

f) Importe

del crédito fiscal. Tratándose de sanciones determinadas en UMA o en cualquier otra

forma convencional, se deberá señalar además, su importe equivalente en pesos, realizando

las operaciones aritméticas necesarias conforme a los procedimientos contenidos

en la ley que establezca las sanciones.

g) Fecha

en la que debió cubrirse el pago. No aplica para sanciones.

h) Especificar

en la determinación del crédito o en el oficio de remesa, el destino específico

cuando se trate de multas administrativas no fiscales con un destino específico

o participables con terceros, y se trate de multas impuestas por autoridades administrativas

no fiscales.

Estas multas se deberán turnar para su

cobro al SAT, ya que las mismas no son materia de coordinación con las entidades

federativas.

i) Fecha de caducidad o vencimiento legal.

j) Constancia

de notificación y citatorio, en su caso, del documento determinante del crédito

fiscal, en original o en copia certificada.

En el caso de sanciones

económicas, multas y pliegos de responsabilidades, la resolución deberá ser determinada

para cada uno de los sancionados, especificando el importe a cobrar por cada uno

de ellos.

El SAT y las entidades

federativas coordinadas, según corresponda, se abstendrán de recibir documentos

determinantes de créditos fiscales que no especifiquen nombre, denominación o razón

social; que no incluyan un domicilio; que se señale un domicilio en el extranjero;

que no incluya la clave en el RFC del deudor con homoclave y en general cuando no

se cuente con un sujeto o domicilio determinado a quién y en dónde hacer efectivo

el cobro de los créditos fiscales. En los supuestos de que se reciba documentación

incompleta o faltante de alguno de los requisitos señalados en la presente regla,

se devolverá la documentación en un plazo no mayor a cinco días contados a partir

del día de la recepción, a efecto de que la autoridad emisora subsane las omisiones.

Tratándose de multas y

de la reparación del daño que imponga el Poder Judicial de la Federación que se

remitan al SAT, resulta necesario que se proporcionen los datos de la clave en el

RFC con homoclave, CURP o fecha de nacimiento, nombre, denominación o razón social

y, en su caso, del representante legal que permitan la identificación del deudor

y su domicilio precisando calle, número exterior, número interior, colonia, localidad,

código postal, municipio o alcaldía, entidad federativa, según se trate, o aquel

domicilio en que pueda ser localizado el sancionado, en el entendido de que cuando

se trate de funcionarios públicos, la multa deberá estar determinada a la persona

física que cometió la infracción.

Los datos del cargo del

funcionario público serán considerados como información adicional para la identificación

del deudor en el proceso de cobro de la multa.

En el supuesto de que del

análisis de la documentación judicial recibida, el SAT advierta que la misma está

incompleta o no se cumple con alguno de los requisitos señalados en la presente

regla, se devolverá la documentación en

un plazo no mayor a cinco días contados a partir de la recepción, a efecto de que

el órgano judicial correspondiente subsane las omisiones.

En los casos en que el

sancionado pretenda pagar los adeudos ante la autoridad emisora y éstos ya hubiesen

sido remitidos al SAT para su cobro, la autoridad informará al deudor, que el pago

deberá realizarlo mediante FCF (línea de captura) que se obtiene a través del Portal

del SAT o bien, podrá optar por acudir a las oficinas del SAT para la generación

del mismo.

Para las multas administrativas

federales no fiscales que se envíen a las entidades federativas, los requisitos

contenidos en el inciso b) de la fracción I que antecede, se podrán requisitar de

manera opcional en caso de que se cuente con dicha información. Asimismo, los requisitos

de la fracción II, incisos h) e i) de la presente regla, no serán aplicables para

las multas referidas en este párrafo.

CFF 4, Ley de Coordinación

Fiscal 13, RMF 2019 2.1.42.

Acuerdo

amplio de intercambio de información

2.1.2. Para

los efectos de los artículos 9, fracción I, tercer párrafo del CFF y 5, quinto y

décimo séptimo párrafos; 26, segundo párrafo, 60, primer párrafo, fracción III y

161, décimo octavo párrafo de la Ley del ISR; Primero del “Decreto mediante el cual se otorgan estímulos fiscales a los contribuyentes

que se indican”, publicado en el DOF el 08 de enero de 2019; de las reglas

3.1.4., 3.18.24., segundo párrafo, 3.18.25. y 3.19.2., se entenderá que un país

o jurisdicción tiene en vigor un acuerdo amplio de intercambio de información con

México, en cualquiera de los siguientes supuestos:

I. Cuando

el país o jurisdicción de que se trate tenga en vigor un acuerdo de intercambio

de información con México; dicho acuerdo contenga disposiciones idénticas o sustancialmente

similares o análogas al “Modelo de acuerdo sobre intercambio de información en materia

tributaria”, elaborado por el “Grupo de Trabajo del Foro Global de la OCDE sobre

Intercambio Efectivo de Información”, y dicho país o jurisdicción efectivamente

intercambie información con México.

Se entenderá

que actualizan el supuesto previsto en esta fracción, los países y jurisdicciones

siguientes:

a) A partir del 18 de enero de 1990, Estados

Unidos de América.

b) A partir

del 1 de enero de 1993 y hasta el 31 de diciembre de 2007, Canadá.

c) A partir del 1 de enero de 2011, Bermudas

y Mancomunidad de las Bahamas.

d) A partir

del 4 de febrero de 2011, Antillas Holandesas.

e) A partir

del 3 de marzo de 2012, Islas Cook.

f) A partir

del 4 de marzo de 2012, Isla del Hombre (Isla de Man).

g) A partir

del 9 de marzo de 2012, Islas Caimán.

h) A partir

del 22 de marzo de 2012, Jersey.

i) A partir del 24 de marzo de 2012, Estados

de Guernsey.

j) A partir del 18 de julio de 2012, Estado

Independiente de Samoa.

k) A partir del 9 de agosto de 2012, Belice.

l) A partir del 1 de enero de 2013, República

de Costa Rica.

m) A partir del 24 de julio de 2014, Principado

de Liechtenstein.

n) A partir

del 27 de agosto de 2014, Gibraltar.

o) A partir

del 1 de septiembre de 2014, Aruba.

p) A partir

del 1 de enero de 2016, Santa Lucía.

II. Cuando

el país o jurisdicción de que se trate tenga en vigor un tratado para evitar la

doble tributación con México; dicho tratado contenga un artículo idéntico o sustancialmente

similar o análogo al artículo 26 del “Modelo de Convenio Tributario sobre la Renta

y el Patrimonio”, a que se refiere la actualización adoptada por el Consejo de la

OCDE el 15 de julio de 2005, y dicho país o jurisdicción efectivamente intercambie

información con México.

En el caso de que el país o jurisdicción

de que se trate tenga en vigor un tratado para evitar la doble tributación y efectivamente

intercambie información con México, pero dicho tratado no contenga un artículo idéntico

o sustancialmente similar o análogo al artículo citado en el párrafo anterior, se

entenderá que dicho país o jurisdicción tiene en vigor un acuerdo amplio de intercambio

de información con México, siempre que las autoridades fiscales del mismo país o

jurisdicción hayan manifestado públicamente que adoptaron la actualización mencionada

en el párrafo anterior en la aplicación del artículo sobre intercambio de información

del tratado referido.

Se entenderá que actualizan el supuesto

previsto en esta fracción, los países y jurisdicciones siguientes:

a) A partir

del 1 de enero de 1992 y hasta el 31 de diciembre de 2007, Canadá respecto del Convenio

entre el Gobierno de los Estados Unidos Mexicanos y el Gobierno de Canadá para evitar

la doble imposición y prevenir la evasión fiscal en materia de impuestos sobre la

renta, publicado en el DOF el 17 de julio

de 1992.

b) A partir

del 1 de enero de 1993, Reino de Suecia y República Francesa.

c) A partir

del 1 de enero de 1994, Estados Unidos de América.

d) A partir

del 1 de abril de 1994, Reino Unido de Gran Bretaña e Irlanda del Norte.

e) A partir

del 1 de enero de 1995, Reino de España y Reino de los Países Bajos.

f) A partir

del 1 de enero de 1996, República de Corea, República de Singapur y República Italiana.

g) A partir

del 1 de enero de 1997, Japón y Reino de Noruega.

h) A partir

del 1 de enero de 1998 y hasta el 31 de diciembre de 2010, Reino de Bélgica.

i) A

partir del 1 de enero de 1999, República de Finlandia.

j) A partir

del 1 de enero de 2000, República de Chile y Estado de Israel, este último hasta

el 31 de diciembre de 2010.

k) A partir

del 1 de enero de 2001, República de Ecuador.

l) A

partir del 1 de enero de 2002, República Portuguesa y Rumania.

m) A partir

del 1 de enero de 2003, República Checa.

n) A partir

del 1 de enero de 2007, República Federativa del Brasil y República Popular China.

o) A partir

del 1 de agosto de 2007, Nueva Zelandia.

p) A partir

del 1 de enero de 2008, Canadá respecto del Convenio entre el Gobierno de los Estados

Unidos Mexicanos y el Gobierno de Canadá para evitar la doble imposición y prevenir

la evasión fiscal en materia de impuestos sobre la renta, publicado en el DOF el

20 de junio de 2007, y República Eslovaca.

q) A partir

del 10 de abril de 2008, Australia.

r) A partir

del 1 de enero de 2009, Federación de Rusia y República de Islandia.

s) A partir

del 1 de enero de 2010, Barbados y República Federal de Alemania.

t) A partir

del 1 de enero de 2011, Consejo Federal Suizo, Reino de Dinamarca, República de

Austria, República de la India, República

de Panamá, República de Polonia, República de Sudáfrica, República Helénica y República

Oriental del Uruguay.

u) A partir

del 31 de diciembre de 2011, República de Hungría.

v) A partir

del 1 de enero de 2012, Gran Ducado de Luxemburgo.

w) A partir

del 1 de enero de 2013, Reino de Bahréin, República de Lituania

y Ucrania.

x) A partir del 1 de enero de 2014, República

de Colombia, República de Estonia, Hong Kong, Estado de Kuwait, República de Letonia

y Estado de Qatar.

y) A partir

del 1 de enero de 2015, Emiratos Árabes Unidos y República de Malta.

z) A partir del 1 de enero de 2016, República

de Turquía.

aa) A partir del 1 de enero de 2018, República

Argentina.

bb) A partir del 1 de enero de 2019, Jamaica,

Reino de Arabia Saudita y República de Filipinas.

III. Cuando

en el país o jurisdicción de que se trate haya surtido sus efectos la Convención

sobre Asistencia Administrativa Mutua en Materia Fiscal y su Protocolo, publicados

en el DOF el 27 de agosto de 2012, y dicho país o jurisdicción efectivamente intercambie

información con México.

Se entenderá

que actualizan el supuesto previsto en esta fracción, los países y jurisdicciones

siguientes:

a) A partir

del 1 de enero de 2013, Mancomunidad de Australia, República de Corea, Reino de

Dinamarca, República de Eslovenia, República de Finlandia, República Francesa, República

de Georgia, Groenlandia, República de la India, República de Islandia, Islas Feroe,

República Italiana, República de Moldavia, Reino de Noruega, República de Polonia,

Reino de Suecia y Reino Unido de la Gran Bretaña e Irlanda del Norte.

b) A partir

del 1 de enero de 2014, República de Albania, República Argentina, Aruba, Belice,

República de Costa Rica, Curazao, República de Ghana, República Helénica, República

de Irlanda, Isla de San Martín, Islas Turcas y Caicos, Japón, República de Malta,

Montserrat, Reino de los Países Bajos, Reino de España

y Ucrania.

c) A partir

del 1 de enero de 2015, Anguila, Bermudas, Canadá, Gibraltar, Guernsey, Gran Ducado

de Luxemburgo, Islas Caimán, Isla del Hombre, Islas Vírgenes Británicas, Jersey,

Nueva Zelandia, República de Austria, República de Colombia, República de Croacia,

República Checa, República de Estonia, República de Letonia, República de Lituania,

República Eslovaca, República de Sudáfrica, República de Túnez y Rumania.

d) A partir

del 1 de enero de 2016, República Federal de Alemania, República de Azerbaiyán,

Reino de Bélgica, República de Camerún, República de Chipre, República de Hungría,

República de Kazajistán, República de Mauricio, República Federal de Nigeria, República

Portuguesa, Federación de Rusia, Serenísima República de San Marino y República

de Seychelles.

e) A partir

del 1 de enero de 2017, Principado de Andorra, Barbados, República Federativa del

Brasil, República de Bulgaria, República de Chile, República Popular China,

Principado de Liechtenstein, República de Nauru, Niue, Saint Kitts y Nevis, San

Vicente y las Granadinas, Estado Independiente de Samoa, Reino de Arabia Saudita,

República de Senegal, República de Singapur, República de Uganda, República

Oriental del Uruguay

y Estado de Israel.

f) A partir del 1 de enero de 2018, Consejo

Federal Suizo, Islas Cook, Malasia, Principado de Mónaco, República de Guatemala,

República de Líbano, República de las Islas Marshall, República Islámica de Pakistán,

Santa Lucía y República de Panamá.

g) A partir del 1 de enero de 2019, Mancomunidad

de las Bahamas, Reino de Bahréin, Granada, Emiratos Árabes Unidos, Hong Kong, Kuwait,

Macao, Turquía y República de Vanuatu.

Para

los efectos del Artículo 13, párrafo 7 del Convenio entre el Gobierno de los Estados

Unidos Mexicanos y el Consejo Federal Suizo para Evitar la Doble Imposición en materia

de Impuestos sobre la Renta y su Protocolo, publicados en el DOF el 24 de octubre

de 1994, actualizados por el Protocolo que los modifica, publicado en el DOF el

22 de diciembre de 2010, y del Artículo XIV, párrafo 1, inciso A del Protocolo del

Convenio entre los Estados Unidos Mexicanos y el Reino de los Países Bajos para

Evitar la Doble Imposición e Impedir la Evasión Fiscal en materia de Impuestos sobre

la Renta, publicado en el DOF el 31 de diciembre de 1994, actualizado por el Protocolo

que los modifica, publicado en el DOF el 29 de diciembre de 2009, la referencia

al Anexo 10 de la RMF deberá entenderse hecha a esta regla.

CFF 9, LISR 5, 26, 60, 161, Decreto DOF

08/01/2019 Artículo Primero, RMF 2019 3.1.4., 3.18.24.,

3.18.25., 3.19.2., Convenio y Protocolo DOF 24/10/1994, Convenio DOF 31/12/1994,

Protocolo DOF 29/12/2009, Protocolo DOF 22/12/2010, Convención y Protocolo DOF 27/08/2012

Constancia de residencia fiscal

2.1.3. Para los efectos de los artículos 9 del

CFF y 4 de la Ley del ISR, la constancia de residencia fiscal en México se solicitará

en términos de la ficha de trámite 6/CFF “Solicitud de constancia de residencia

para efectos fiscales”, contenida en el Anexo 1-A.

CFF 9, LISR 4

Opción

para que las personas físicas consideren como domicilio fiscal su casa habitación

2.1.4. Para

los efectos del artículo 10 del CFF, las personas físicas podrán considerar como

domicilio fiscal su casa habitación, cuando:

I. Realicen

actividades agrícolas, ganaderas, pesqueras o silvícolas, en sustitución del señalado

en el artículo 10, primer párrafo, fracción I, inciso a) del CFF.

II. No

realicen actividades empresariales o profesionales, en sustitución del señalado

en el artículo 10, primer párrafo, fracción I, inciso b) del CFF.

CFF

10

Domicilio

fiscal de las personas físicas residentes en el extranjero

2.1.5. Para

los efectos del artículo 10, primer párrafo, fracción I del CFF, las personas físicas

residentes en el extranjero sin establecimiento permanente en territorio nacional

que perciban ingresos por enajenación o arrendamiento de inmuebles ubicados en territorio

nacional, podrán considerar como domicilio fiscal, el domicilio de la persona residente

en territorio nacional que actúe a nombre o por cuenta de ellos.

CFF

10

Días inhábiles

2.1.6. Para

los efectos del artículo 12, primer y segundo párrafos del CFF, se estará a lo siguiente:

I. Son

periodos generales de vacaciones para el SAT:

a) El segundo periodo general de vacaciones del 2018, comprende los días del

20 de diciembre de 2018 al 4 de enero de 2019.

b) El primer periodo del 2019 comprende los días del 15 al 26 de julio de 2019.

II. Son

días inhábiles para el SAT el 18 y 19 de abril de 2019.

En dichos periodos y días no se computarán plazos y términos legales correspondientes

en los actos, trámites y procedimientos que se sustanciarán ante las unidades administrativas

del SAT, lo anterior sin perjuicio del personal que cubra guardias y que es necesario

para la operación y continuidad en el ejercicio de las facultades de acuerdo a lo

previsto en los artículos 13 del CFF y 18 de la Ley Aduanera.

III. Las

autoridades estatales y municipales que actúen como coordinadas en materia fiscal

en términos de los artículos 13 y 14 de la Ley de Coordinación Fiscal, podrán considerar

los días inhábiles señalados en esta regla, siempre que los den a conocer con ese

carácter en su órgano o medio de difusión oficial, de acuerdo a las disposiciones

legales y administrativas que las rigen.

CFF

12, 13, Ley Aduanera 18, Ley de Coordinación Fiscal 13, 14

2.1.7. Para

los efectos del artículo 7 del Reglamento del CFF, se estará a lo siguiente:

Operaciones

de préstamo de títulos o valores. Casos en los que se considera que no hay enajenación

2.1.8. Para

los efectos del artículo 14-A del CFF, se considera que no existe enajenación de

bienes en las operaciones de préstamo de títulos o de valores que se realicen, cuando

además de restituir los bienes en los términos de la disposición citada, las operaciones

se realicen de conformidad con las “Reglas a las que deberán sujetarse las instituciones

de crédito; casas de bolsa; sociedades de inversión; sociedades de inversión especializadas

de fondos para el retiro y la Financiera Rural, en sus operaciones de préstamo de

valores”, publicadas el 12 de enero de 2007 y sus modificaciones dadas a conocer

mediante Resolución del 18 de septiembre de 2007, la Circular 20/2009 del 31 de

agosto de 2009 y la Circular 37/2010 del 22 de noviembre de 2010, expedidas por

el Banco de México.

Tampoco se

considera que existe enajenación de bienes en los contratos de préstamo de valores

cuyo vencimiento se defina por el prestamista, siempre y cuando se restituyan los

títulos o valores por parte del prestatario y se realicen de conformidad con lo

establecido en el párrafo anterior.

CFF 14-A

Cumplimiento de requisito

en escisión de sociedades

2.1.9. Para los efectos del artículo

14-B, primer párrafo, fracción II, inciso a), primer y tercer párrafos del CFF,

no se considerará que se incumple con el requisito de tenencia accionaria a que

se refieren dichos párrafos, cuando dentro de un plazo de seis meses contados a

partir de la fecha en que surta efectos la escisión de que se trate, por lo menos

el 2% de las acciones con derecho a voto de la sociedad escindente o escindida sean

adquiridas, en términos de la regla 3.21.3.3., por un fideicomiso que cumpla con

los requisitos establecidos en la regla 3.21.3.2.

Lo previsto en la presente

regla resultará aplicable únicamente tratándose de escisión de personas morales

residentes en México, a través de las cuales se transmitan a las sociedades escindidas

o se mantengan en las sociedades escindentes bienes consistentes en terrenos, activos

fijos o gastos diferidos destinados exclusivamente a las actividades a que se refiere

la regla 3.21.3.2., fracción II, inciso b).

En el supuesto de que no

se cumpla con los requisitos previstos en los párrafos anteriores, se considerará

que existió enajenación para efectos fiscales desde el momento en que surtió efectos

la escisión, debiendo pagar la sociedad escindente el impuesto que haya correspondido

y su actualización respectiva, considerando para tales efectos como valor de la

enajenación, el precio o monto de la contraprestación que hubieran pactado partes

independientes en operaciones comparables.

CFF 14, 14-B, 17-A, 21,

LISR 13, RMF 2019 3.21.3.2., 3.21.3.3.

Aviso para llevar a cabo una fusión posterior

2.1.10. Para

los efectos del artículo 14-B, segundo párrafo del CFF, cada una de las sociedades

que se encuentren en los supuestos previstos en el párrafo citado y vayan a fusionarse,

se considerarán autorizadas, siempre que presenten a través del buzón tributario,

un aviso en los términos de la ficha de trámite 48/CFF “Aviso para llevar a cabo

una fusión posterior”, contenida en el Anexo 1-A.

CFF 14-B, LISR 24, LGSM 128, RCFF 24, 30

Fusión o escisión de sociedades que formen parte de una reestructuración

corporativa

2.1.11. Para

los efectos del artículo 14-B, quinto párrafo del CFF, se podrá cumplir únicamente

con el requisito establecido en el artículo 24, fracción IX de la Ley del ISR.

CFF 14-B, LISR 24

Concepto

de operaciones financieras derivadas de deuda y de capital

2.1.12. Para

los efectos de los artículos 16-A del CFF y 20 de la Ley del ISR, así como de las

demás disposiciones aplicables, se consideran operaciones financieras derivadas

de capital, entre otras, las siguientes:

I. Las

de cobertura cambiaria de corto plazo y las operaciones con futuros de divisas celebradas

conforme a lo previsto en las circulares emitidas por el Banco de México.

II. Las

realizadas con títulos opcionales “warrants”, celebradas conforme a lo previsto

en las circulares emitidas por la Comisión Nacional Bancaria y de Valores.

III. Los

futuros extrabursátiles referidos a una divisa o tipo de cambio que conforme a las

prácticas comerciales generalmente aceptadas se efectúen con instrumentos conocidos

mercantilmente con el nombre de “forwards”, excepto cuando se trate de dos o más

“forwards” con fechas de vencimiento distintas, adquiridos simultáneamente por un

residente en el extranjero y la operación con el primer vencimiento sea una operación

contraria a otra con vencimiento posterior, de tal modo que el resultado previsto

en su conjunto sea para el residente en el extranjero equivalente a una operación

financiera derivada de tasas de interés por el plazo entre las fechas de vencimiento

de las operaciones “forwards” referidas a la divisa. En este caso, se entenderá

que el conjunto de operaciones corresponde a una operación financiera derivada de

deuda, entre las otras descritas en el segundo párrafo de esta regla.

Asimismo, se consideran

operaciones financieras derivadas de deuda, entre otras, las siguientes:

I. Las operaciones con títulos opcionales

“warrants”, referidos al INPC, celebradas por los sujetos autorizados que cumplan

con los términos y condiciones previstos en las circulares emitidas por la Comisión

Nacional Bancaria y de Valores.

II. Las operaciones con futuros sobre tasas

de interés nominales, celebradas conforme a lo previsto en las circulares emitidas

por el Banco de México.

III. Las operaciones con futuros sobre el nivel

del INPC, celebradas conforme a lo previsto por las circulares emitidas por el Banco

de México.

CFF

16-A, LISR 20

Actualización

de cantidades establecidas en el CFF

2.1.13. Para

los efectos del artículo 17-A, sexto párrafo del CFF, las cantidades establecidas

en el mismo ordenamiento se actualizarán cuando el incremento porcentual acumulado

del INPC desde el mes en que se actualizaron por última vez, exceda del 10%. Dicha

actualización entrará en vigor a partir del mes de enero del siguiente ejercicio

fiscal a aquél en el que se haya dado dicho incremento. Para la actualización mencionada

se considerará el periodo comprendido desde el último mes que se utilizó en el cálculo

de la última actualización y hasta el último mes del ejercicio en el que se exceda

el por ciento citado.

I. Conforme

a lo expuesto en el primer párrafo de esta regla, a partir del mes de enero de 2011

se dieron a conocer las cantidades actualizadas en el Anexo 5, rubro A, publicado

en el DOF el 31 de diciembre de 2010. La actualización efectuada se realizó de acuerdo

con el procedimiento siguiente:

Las cantidades establecidas en los artículos

22-C y 59, fracción III, tercer párrafo del CFF, de conformidad con el “Decreto

por el que se reforman, adicionan y derogan diversas disposiciones de la Ley del

Impuesto sobre la Renta, del Código Fiscal de la Federación, de la Ley del Impuesto

Especial sobre Producción y Servicios y de la Ley del Impuesto al Valor Agregado,

y se establece el Subsidio para el Empleo”, publicado en el DOF el 1 de octubre

de 2007, entraron en vigor el 1 de enero de 2008.

El incremento porcentual acumulado del

INPC en el periodo comprendido desde el mes de enero de 2008 y hasta el mes de enero

de 2010 fue de 11.02%, excediendo del 10% antes mencionado. Dicho por ciento es

el resultado de dividir 140.047 puntos correspondiente al INPC del mes de enero

de 2010, publicado en el DOF el 10 de febrero de 2010, entre 126.146 puntos correspondiente

al INPC del mes de enero de 2008, publicado en el DOF el 8 de febrero de 2008, menos

la unidad y multiplicado

por 100.

De esta manera y con base en lo dispuesto

en el artículo 17-A, sexto párrafo del CFF, el periodo que se tomó en consideración

es el comprendido del mes de enero de 2008 al mes de diciembre de 2010. En estos

mismos términos, el factor de actualización aplicable al periodo mencionado, se

obtuvo dividiendo el INPC del mes anterior al más reciente del periodo entre el

citado índice correspondiente al mes anterior al más antiguo de dicho periodo, por

lo que se tomó en consideración el INPC del mes de noviembre de 2010, publicado

en el DOF el 10 de diciembre de 2010, que fue de 143.926 puntos y el citado índice

correspondiente al mes de diciembre de 2007, publicado en el DOF el 10 de enero

de 2008, que fue de 125.564 puntos. No obstante, de conformidad con el artículo

17-A, séptimo párrafo del CFF, tratándose de cantidades que no han estado sujetas

a una actualización, se debe considerar el INPC del mes de noviembre de 2007, que

fue de 125.047 puntos. Como resultado de esta operación, el factor de actualización

obtenido y aplicado fue de 1.1510.

Los montos de las cantidades mencionadas

anteriormente, se han ajustado a lo que establece el artículo 17-A, penúltimo párrafo

del CFF, de tal forma que las cantidades de 0.01 a 5.00 pesos en exceso de una decena,

se han ajustado a la decena inmediata anterior y de 5.01 a 9.99 pesos en exceso

de una decena, se han ajustado a la decena inmediata superior.

Asimismo,

se dieron a conocer en el Anexo 5, rubro A, las cantidades que entraron en vigor

a partir del 1 de enero de 2011, de conformidad con el “Decreto por el que se reforman,

adicionan y derogan diversas disposiciones de las Leyes del Impuesto sobre la Renta,

del Impuesto a los Depósitos en Efectivo y del Impuesto al Valor Agregado, del Código

Fiscal de la Federación y del Decreto por el que se establecen las obligaciones

que podrán denominarse en Unidades de Inversión; y reforma y adiciona diversas disposiciones

del Código Fiscal de la Federación y de la Ley del Impuesto sobre la Renta, publicado

el 1 de abril de 1995”, publicado en el DOF el 7 de diciembre de 2009. Dichas cantidades

son las que se encuentran en los artículos 82, fracciones X y XXXII y 84-B, fracción

X del CFF.

II. Conforme a lo expuesto en el primer párrafo de

esta regla, se dieron a conocer las cantidades actualizadas a partir del mes de

enero de 2012, en el Anexo 5, rubro A, publicado en el DOF el 5 de enero de 2012.

Estas cantidades corresponden a las establecidas en los artículos y fracciones a

que se refiere el segundo párrafo de esta fracción. La actualización mencionada

se realizó de acuerdo con el procedimiento siguiente:

Las

cantidades establecidas en los artículos 20, séptimo párrafo; 80, fracciones I,

III, incisos a) y b) y IV a VI; 82, fracciones I, incisos a), b), c), d), e); II,

incisos a), b), c), d), e), f), g); III a IX y XI a XXXI; 84, fracciones I a III,

V, VII a IX, XI, XIII y XIV; 84-B, fracciones I, III a VI; 84-D; 84-F; 86, fracciones

I a V; 86-B, primer párrafo, fracciones I a IV; 86-F; 88; 91; 102, penúltimo párrafo;

104, primer párrafo, fracciones I y II; 108, cuarto párrafo, fracciones I a III;

112, primer párrafo; 115, primer párrafo y 150, segundo y tercer párrafos del CFF,

fueron actualizadas por última vez en el mes de enero de 2009 y dadas a conocer

en el Anexo 5, rubro A, de la RMF para 2008, publicada en el DOF el 10 de febrero

de 2009. El incremento porcentual acumulado del INPC en el periodo comprendido desde

el mes de enero de 2009 y hasta el mes de marzo de 2011 fue de 10.03%, excediendo

del 10% mencionado en el primer párrafo de esta regla. Dicho por ciento es el resultado

de dividir 100.797 puntos correspondiente al INPC del mes de marzo de 2011, publicado

en el DOF el 8 de abril de 2011, entre 91.606269782709 puntos correspondiente al

INPC del mes de noviembre de 2008, publicado en el DOF el 23 de febrero de 2011,

menos la unidad y multiplicado por 100.

De

esta manera y con base en lo dispuesto en el artículo 17-A, sexto párrafo del CFF,

el periodo que se tomó en consideración es el comprendido del mes de enero de 2009

al mes de diciembre de 2011. En estos mismos términos, el factor de actualización

aplicable al periodo mencionado, se obtuvo dividiendo el INPC del mes inmediato

anterior al más reciente del periodo entre el citado índice correspondiente al mes

que se utilizó en el cálculo de la última actualización, por lo que se tomó en consideración

el INPC del mes de noviembre de 2011, publicado en el DOF el 9 de diciembre de 2011,

que fue de 102.707 puntos y el INPC correspondiente al mes de noviembre de 2008,

publicado en el DOF el 23 de febrero de 2011, que fue de 91.606269782709 puntos.

Como resultado de esta operación, el factor de actualización obtenido y aplicado

fue de 1.1211.

El

índice correspondiente al mes de noviembre de 2008, a que se refiere esta fracción,

está expresado conforme a la nueva base segunda quincena de diciembre de 2010=100,

cuya serie histórica del INPC mensual de enero de 1969 a enero de 2011, fue publicado

por el Banco de México en el DOF el 23 de febrero de 2011.

Los

montos de las cantidades mencionadas anteriormente, se han ajustado a lo que establece

el artículo 17-A, antepenúltimo párrafo del CFF, de tal forma que las cantidades

de 0.01 a 5.00 pesos en exceso de una decena, se han ajustado a la decena inmediata

anterior y de 5.01 a 9.99 pesos en exceso de una decena, se han ajustado a la decena

inmediata superior.

Asimismo,

se dieron a conocer en el Anexo 5, rubro A, publicado en el DOF el 5 de enero de

2012, las cantidades que entraron en vigor a partir del 1 de enero de ese año, de

conformidad con el “Decreto por el que se reforman, adicionan y derogan diversas

disposiciones del Código Fiscal de la Federación”, publicado en el DOF el 12 de

diciembre de 2011. Dichas cantidades son las que se encuentran en los artículos

82, fracción XXXV; 84, fracción IV, incisos a), b) y c); 84-B, fracción VII; 84-J

y 84-L

del CFF.

III. Conforme a lo expuesto en el primer párrafo

de esta regla, se dieron a conocer en el Anexo 5, rubro A, publicado en el DOF el

31 de diciembre de 2012, las cantidades actualizadas que se aplican a partir del

mes de enero de 2013. Estas cantidades corresponden a las establecidas en los artículos

y fracciones a que se refieren el segundo y tercer párrafos de esta fracción. La

actualización mencionada se ha realizado de acuerdo con el procedimiento siguiente:

La

cantidad establecida en el artículo 90, primer párrafo del CFF, fue actualizada

por última vez en el mes de enero de 2010 y dada a conocer en el Anexo 5, rubro

A, contenido en la Tercera Resolución de Modificaciones a la RMF para 2009, publicada

en el DOF el 28 de diciembre de 2009.

Las

cantidades establecidas en los artículos 32-A, fracción I; 80, fracción II; 82,

fracción XXXIV; 84, facción VI; 84-B, fracciones VIII y IX, y 84-H del CFF de conformidad

con el “Decreto por el que se reforman, adicionan y derogan diversas disposiciones

de las Leyes del Impuesto sobre la Renta, del Impuesto a los Depósitos en Efectivo

y del Impuesto al Valor Agregado, del Código Fiscal de la Federación y del Decreto

por el que se establecen las obligaciones que podrán denominarse en Unidades de

Inversión; y reforma y adiciona diversas disposiciones del Código Fiscal de la Federación

y de la Ley del Impuesto sobre la Renta, publicado el 1 de abril de 1995”, publicado

en el DOF el 7 de diciembre de 2009, entraron en vigor el 1 de enero de 2010.

El

incremento porcentual acumulado del INPC en el periodo comprendido desde el mes

de noviembre de 2010 y hasta el mes de julio de 2012 fue de 10.32%, excediendo del

10% mencionado en el primer párrafo de esta regla. Dicho por ciento es el resultado

de dividir 104.964 puntos correspondiente al INPC del mes de julio de 2012, publicado

en el DOF el 10 de agosto de 2012, entre 95.143194058464 puntos correspondiente

al INPC del mes de noviembre de 2009, publicado en el DOF el 23 de febrero de 2011,

menos la unidad y multiplicado por 100.

De

esta manera y con base en lo dispuesto en el artículo 17-A, sexto párrafo del CFF,

el periodo que debe tomarse en consideración es el comprendido del mes de noviembre

de 2009 al mes de diciembre de 2012.

Tratándose

de la cantidad mencionada en el segundo párrafo de esta fracción, el factor de actualización

aplicable al periodo mencionado, se obtuvo dividiendo el INPC del mes inmediato

anterior al más reciente del periodo entre el citado índice correspondiente al mes

que se utilizó en el cálculo de la última actualización, por lo que debe tomarse

en consideración el INPC del mes de noviembre de 2012, publicado en el DOF el 10

de diciembre de 2012, que fue de 107.000 puntos y el INPC correspondiente al mes

de noviembre de 2009, publicado en el DOF el 23 de febrero de 2011, que fue de 95.143194058464

puntos. Como resultado de esta operación, el factor de actualización obtenido y

aplicado fue de 1.1246.

Tratándose

de las cantidades mencionadas en el tercer párrafo de esta fracción, el factor de

actualización se obtuvo dividiendo el INPC del mes inmediato anterior al más reciente

del periodo entre el citado índice correspondiente al mes de noviembre del ejercicio

inmediato anterior a aquél en el que hayan entrado en vigor, conforme lo establece

el artículo 17-A, séptimo párrafo del CFF, por lo que debe tomarse en consideración

el INPC del mes de noviembre de 2012, publicado en el DOF el 10 de diciembre de

2012, que fue de 107.000 puntos y el INPC correspondiente al mes de noviembre de

2009, publicado en el DOF el 23 de febrero de 2011, que fue de 95.143194058464 puntos.

Como resultado de esta operación, el factor de actualización obtenido y aplicado

fue de 1.1246.

El

índice correspondiente al mes de noviembre de 2009, a que se refiere esta fracción,

está expresado conforme a la nueva base segunda quincena de diciembre de 2010=100,

cuya serie histórica del INPC mensual de enero de 1969 a enero de 2011, fue publicado

por el Banco de México en el DOF de 23 de febrero de 2011.

Los

montos de las cantidades mencionadas anteriormente, se han ajustado a lo que establece

el artículo 17-A, antepenúltimo párrafo del CFF, de tal forma que las cantidades

de 0.01 a 5.00 pesos en exceso de una decena, se han ajustado a la decena inmediata

anterior y de 5.01 a 9.99 pesos en exceso de una decena, se han ajustado a la decena

inmediata superior.

IV. Conforme